دور Blockchain في التمويل الحديث

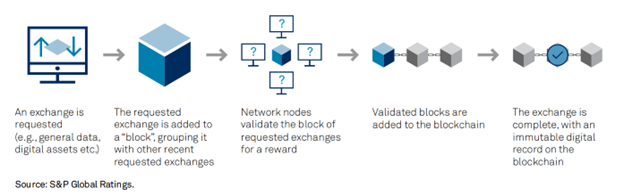

نشرت: 2024-09-22Blockchain هي تقنية جديدة تعمل على تغيير الطريقة التي نتعامل بها مع المعاملات وتخزين البيانات. ببساطة، إنه دفتر أستاذ رقمي مشترك يتم تخزينه عبر شبكة من أجهزة الكمبيوتر. تعمل تقنية Blockchain على ثلاثة مبادئ رئيسية:

- ولا يتحكم فيها أي شخص أو شركة ( اللامركزية ).

- يمكن للجميع رؤية المعاملات والتحقق منها ( الشفافية ).

- بمجرد إضافة شيء ما، لا يمكن تغييره ( الثبات ).

في مجال التمويل، تساعد تقنية blockchain في حل مشكلات مثل الرسوم المرتفعة والمدفوعات البطيئة والمخاطر الأمنية والاحتيال. المثال الأكثر شهرة هو العملات المشفرة، والتي تسمح للأشخاص بإرسال الأموال مباشرة إلى بعضهم البعض دون الحاجة إلى بنك.

تعمل تقنية Blockchain أيضًا على جعل المدفوعات الدولية أسرع وأرخص. يتم استخدامه في التمويل لأشياء مثل العقود الذكية والترميز والتحقق من الهوية.

- العقود الذكية: أتمتة الصفقات

- المدفوعات عبر الحدود: تبسيط التحويلات

- ترميز الأصول: إضفاء الطابع الديمقراطي على الاستثمار

- فوائد Blockchain في التمويل

- مستقبل Blockchain في التمويل

- قابلية التشغيل البيني Blockchain: ربط الشبكات

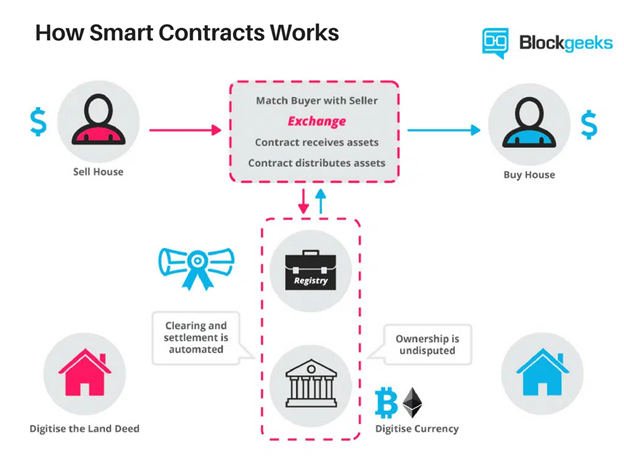

العقود الذكية: أتمتة المعاملات

العقود الذكية هي عقود ذاتية التنفيذ مع كتابة الشروط مباشرة في التعليمات البرمجية. بمجرد استيفاء شروط الشروط، فإنها تؤدي تلقائيًا إلى اتخاذ إجراء، مثل الإفراج عن الأموال أو تحويل الأصول، دون إشراف من طرف ثالث.

وبالتالي، فإنها تلغي الحاجة إلى وسطاء مثل البنوك أو المحامين أو الوسطاء. يؤدي ذلك إلى تسريع العملية وتقليل رسوم المعاملات وتقليل الأخطاء البشرية.

مصدر الصورة

التطبيقات المالية للعقود الذكية

بسبب طريقة عملها، فإن العقود الذكية لها العديد من التطبيقات المالية:

- اتفاقيات القروض : يمكن للعقود الذكية إدارة المدفوعات وحساب الفائدة وتحديث جداول السداد. يمكنهم أيضًا تحرير قسط القرض التالي تلقائيًا أو تعديل حالة العقد عند استيفاء شروط السداد.

- مطالبات التأمين : يمكن أن تؤدي إلى الموافقة على المطالبات ودفع التعويضات عندما يستوفي حامل البوليصة شروطًا معينة، مثل تقديم المستندات المطلوبة.

- تداول المشتقات المالية : يمكن للعقود الذكية تنفيذ عمليات تداول معقدة على الفور عند استيفاء شروط السوق المحددة.

- الشراء والبيع : يمكنهم تنفيذ عملية بيع البضائع أو الأصول بعد استيفاء الشروط المحددة مسبقًا، مثل إيصال الدفع أو تأكيد التسليم.

المدفوعات عبر الحدود: تبسيط المعاملات

تقليديًا، يمكن أن تستغرق المدفوعات الدولية في كثير من الأحيان أيامًا وتتضمن وسطاء متعددين مثل البنوك ومعالجي الدفع. هذه تضيف ما يصل إلى تكاليف المعاملات وتزيد من مخاطر الأخطاء. يمكن أن تزيد رسوم التحويل من تعقيد الأمور، مما يضيف المزيد من النفقات وعدم الكفاءة.

تعالج تقنية Blockchain هذه المشكلات عن طريق الاستغناء عن الوسطاء، مما يقلل بشكل كبير من الرسوم وأوقات المعالجة عبر الحدود. علاوة على ذلك، يمكن إجراء الدفعات بالعملة المحلية للمستلم، وتجاوز رسوم التحويل الباهظة الثمن.

وفقًا لشركة Deloitte، يمكن أن يؤدي استخدام blockchain إلى خفض تكاليف المعاملات بنسبة 40٪ إلى 80٪. علاوة على ذلك، تستغرق هذه المعاملات عادةً من أربع إلى ست ثوانٍ فقط لإكمالها.

منع الاحتيال والأمن: تعزيز الثقة

من خلال التخزين المشفر واللامركزي، يمكن للمؤسسات تخزين البيانات الحساسة بطريقة أكثر أمانًا ومقاومة للتلاعب، مما يمنع اختراقات البيانات المحتملة وسرقة الهوية. علاوة على ذلك، نظرًا لأن blockchain يسجل كل معاملة علنًا، فإن إخفاء الأنشطة غير القانونية مثل غسيل الأموال أو الاحتيال يصبح أكثر صعوبة.

تعتمد هذه الفوائد على ميزات الأمان المضمنة التالية:

- التجزئة المشفرة: وهذا يجعل من الصعب تغيير بيانات blockchain. وترتبط كل كتلة بالتي قبلها من خلال رمز فريد، أو "تجزئة"، لذا فإن التلاعب بكتلة واحدة يؤدي إلى كسر السلسلة، مما يسهل اكتشاف الاحتيال.

- تقنية دفتر الأستاذ الموزع : تخزين البيانات عبر عقد متعددة يجعل من الصعب على المتسللين اختراق النظام، حيث سيحتاجون إلى التحكم في غالبية العقد.

- آليات الإجماع: تشمل إثبات العمل (PoW) أو إثبات الحصة (PoS). تضمن هذه الآليات موافقة جميع العقد على المعاملات الصحيحة، مما يمنع الإنفاق المزدوج ويحافظ على سلامة دفتر الأستاذ.

مصدر الصورة

- الأسماء المستعارة: تسمح العناوين المشفرة للمستخدمين بإجراء المعاملات دون الكشف عن هوياتهم مع الحفاظ على إمكانية تتبع المعاملات.

ومن الأمثلة الجيدة على ذلك استخدام جي بي مورغان لـ Liink، المعروفة سابقًا باسم شبكة المعلومات بين البنوك. فهو يسمح بالتبادل الآمن للمعلومات المتعلقة بالدفع، مما يقلل من مخاطر سرقة البيانات المحتملة.

(اقرأ أيضًا: تطبيقات Blockchain في التمويل)

ترميز الأصول: إضفاء الطابع الديمقراطي على الاستثمارات

يقوم ترميز الأصول بتحويل أصول العالم الحقيقي إلى رموز رقمية على blockchain. فهو يقسم الأصول ذات القيمة العالية إلى قطع أصغر وبأسعار معقولة يمكن لأي شخص امتلاكها. يُعرف هذا بالملكية الجزئية.

تقوم تقنية blockchain بتتبع الملكية والتأكد من إمكانية تداول الرموز المميزة أو شراؤها أو بيعها بأمان. تفتح هذه العملية الاستثمار أمام عدد أكبر من الأشخاص، مما يجعلها أقل حصرية.

تشمل المنصات الرائدة في مجال ترميز الأصول ما يلي:

- RealT: تركز على ترميز العقارات، مما يمنح المستثمرين الفرصة لامتلاك أجزاء من العقارات المستأجرة في الولايات المتحدة وكسب الدخل من الأرباح.

- Securitize: متخصص في ترميز الأصول المالية التقليدية، مثل الأسهم والسندات، مما يسهل تداولها على منصات blockchain.

1. فوائد ترميز الأصول

- إمكانية الوصول: يمكن الآن للأشخاص من جميع مناحي الحياة الاستثمار، حتى في الأسواق التقليدية ذات العوائق العالية مثل العقارات الفاخرة أو الأسهم أو الفن.

- زيادة السيولة: الرموز أكثر سيولة، مما يجعل من السهل شراء أو بيع الجزء الخاص بك وقتما تشاء.

- الشفافية : بما أن جميع المعاملات الرمزية يتم تسجيلها على blockchain، فإن العملية أكثر شفافية، مما يقلل من مخاطر التلاعب.

التحقق من الهوية الرقمية: تأمين المعاملات المالية

يعد الاحتيال وسرقة الهوية وعدم الكفاءة من المشكلات الشائعة في أنظمة التحقق من الهوية التقليدية. يمكن للمجرمين سرقة البيانات الشخصية أو تزييفها، كما أن قواعد البيانات المركزية (مثل تلك الموجودة في البنوك) معرضة للقرصنة. تتضمن العملية أيضًا عادةً خطوات متعددة وأطراف ثالثة، مما يتسبب في حدوث تأخيرات.

تعالج تقنية Blockchain هذه المشكلات من خلال اللامركزية، مما يجعل من الصعب على المتسللين اختراق البيانات. كما أنه يمنح المستخدمين مزيدًا من التحكم في المعلومات الشخصية التي يشاركونها. سجلات Blockchain غير قابلة للتغيير، وبالتالي تظل البيانات آمنة وموثوقة.

تسويات الدفع: زيادة السرعة والكفاءة

اعتمادًا على البلد، تستغرق تسوية الصفقات عادةً T+2 يومًا (تاريخ التداول بالإضافة إلى يومين) أو أكثر. في الولايات المتحدة، هذا هو T+1. يمكن لـ Blockchain، بمساعدة العقود الذكية، تقليل ذلك إلى دقائق أو حتى ثوانٍ.

يتيح ذلك للمستثمرين تحرير رأس المال بسرعة، باستخدام أموالهم دون انتظار عمليات المقاصة الطويلة. بالإضافة إلى ذلك، توفر تقنية blockchain عرضًا فوريًا للمعاملات، مما يقلل من مخاطر الأخطاء أو النزاعات. منصة معروفة للتسوية السريعة باستخدام تقنية blockchain هي Ethereum.

فوائد Blockchain في التمويل

1. دقة أفضل

يمكن لـ Blockchain تسجيل المعاملات بدقة عالية. وبما أن آلاف أجهزة الكمبيوتر تتحقق من كل معاملة، فإن فرص حدوث خطأ بشري تكاد تكون معدومة. يجب أن تتفق أجهزة الكمبيوتر المتعددة على صحة المعاملة قبل إضافتها إلى blockchain، مما يضمن تسجيل المعلومات الصحيحة فقط.

2. معاملات أسرع

تعمل تقنية Blockchain على مدار الساعة طوال أيام الأسبوع، لذلك يمكن تسوية المعاملات في دقائق، بغض النظر عن المناطق الزمنية أو عطلات نهاية الأسبوع. وهذا مفيد بشكل خاص للمدفوعات الدولية، والتي تستغرق عمومًا أيامًا لتسويتها. تسمح منصات مثل Ripple (XRP) بتسوية المدفوعات عبر الحدود في بضع ثوانٍ.

3. أمان أفضل

بمجرد التحقق من المعاملة وإضافتها إلى blockchain، تصبح غير قابلة للتغيير عمليًا. كما ذكرنا، كل كتلة في السلسلة لها كود فريد خاص بها ومرتبطة بالكتلة السابقة. إذا كنت تريد تغيير كتلة واحدة، فسيتعين عليك تغيير جميع الكتل بعدها.

4. المزيد من الشفافية

معظم أنظمة blockchain مفتوحة المصدر، مما يعني أنه يمكن لأي شخص مراجعة الكود. وهذا يسمح بالشفافية الكاملة، حيث يمكن لأي شخص مراجعة النظام ومعرفة كيفية عمله. لا يوجد شخص واحد أو شركة واحدة تتحكم في سلاسل الكتل العامة، مما يجعلها جديرة بالثقة ومفتوحة للتحديثات إذا وافقت الأغلبية.

5. تكاليف أقل

تلغي تقنية Blockchain الحاجة إلى البنوك أو كتاب العدل، مما يقلل الرسوم. عندما تقبل شركة ما الدفع ببطاقات الائتمان، فإنها عادةً ما تدفع رسوم معالجة عالية. تتخطى معاملات البلوكشين البنوك وعادة ما تأتي برسوم أقل، مما يوفر أموال الشركات والعملاء.

6. الشمول المالي

وفقا للبنك الدولي، فإن حوالي 1.4 مليار شخص بالغ على مستوى العالم ليس لديهم حسابات مصرفية. تفتح تقنية Blockchain والعملات المشفرة الخدمات المالية لهؤلاء الأشخاص بمجرد استخدام الإنترنت.

وخير مثال على ذلك هو GiveDirectly. يستخدمون سلسلة Celo Blockchain لتقديم التحويلات النقدية مباشرة إلى الأسر الفقيرة في غرب أفريقيا. يتلقى الأشخاص الأموال رقميًا ويمكنهم استخدامها لتلبية احتياجاتهم اليومية دون الحاجة إلى فتح حساب مصرفي.

تحديات اعتماد Blockchain في التمويل

مصدر الصورة

مصدر الصورة

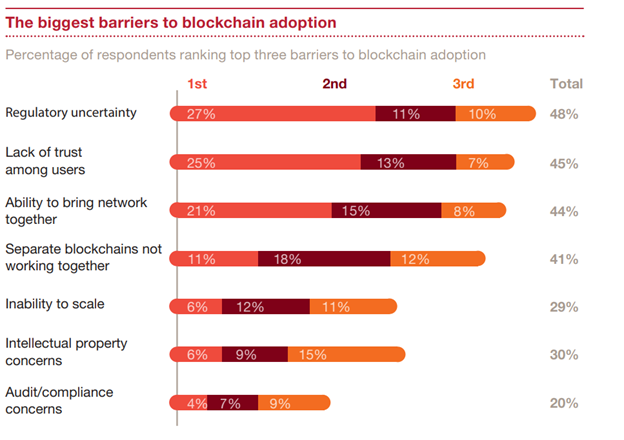

إن اعتماد تقنية blockchain في الصناعة المالية ينطوي على إمكانات هائلة، ولكنه يأتي مع العديد من التحديات:

1. عدم اليقين التنظيمي

واحدة من أكبر المشكلات هي عدم وجود قواعد واضحة حول blockchain والعملات المشفرة. تخضع المؤسسات المالية لقواعد تنظيمية عالية، كما أن غياب المبادئ التوجيهية العالمية المتسقة يجعل من المخاطرة بالنسبة لها الغوص في تقنية blockchain.

ولذلك ، يتعين على الحكومات وضع لوائح أكثر وضوحا واتساقا. وتشكل المبادرات مثل مبادرة MiCA التابعة للاتحاد الأوروبي خطوة في الاتجاه الصحيح، فهي توفر إطاراً قانونياً لجعل التبني أكثر أماناً.

2. المخاوف المتعلقة بخصوصية البيانات

تجعل سلاسل الكتل العامة جميع المعاملات مرئية، وتتطلب قوانين مثل القانون العام لحماية البيانات (GDPR) أن تكون البيانات المالية قابلة للمسح، وهو ما يتعارض مع الطبيعة الدائمة لـ blockchain.

تسمح سلاسل الكتل المسموح بها، مثل Hyperledger، بالوصول المتحكم فيه، وموازنة الشفافية والخصوصية. يمكن للتكنولوجيا الجديدة، مثل إثبات المعرفة الصفرية، أن تساعد أيضًا في التحقق من المعاملات دون الكشف عن المعلومات الشخصية.

3. مشاكل التكامل

تستخدم العديد من المؤسسات المالية أنظمة قديمة يصعب دمجها مع تقنية blockchain. بالإضافة إلى ذلك، فإن شبكات blockchain ليست سريعة أو قابلة للتوسع بما يكفي للتعامل مع العدد الكبير من المعاملات التي تعالجها الأنظمة المالية الكبيرة. على سبيل المثال، يمكن لـ Ethereum معالجة مليون معاملة يوميًا، لكن الطلب أعلى بشكل عام.

تهدف مشاريع مثل حلول الطبقة الثانية من Ethereum إلى تحسين السرعة وقابلية التوسع. تحتاج البنوك وشركات التكنولوجيا المالية أيضًا إلى التعاون لجعل الانتقال أكثر سلاسة بين الأنظمة التقليدية وسلاسل الكتل.

4. عدم وجود معايير

غالبًا ما تكافح منصات البلوكشين للعمل معًا، مما يخلق مشكلات في التوافق. وهذا لا يشجع المؤسسات المالية على اعتماد التكنولوجيا بسبب المخاوف بشأن مدى تكاملها مع أنظمة blockchain الأخرى في المستقبل.

مستقبل Blockchain في التمويل

تتمتع اتجاهات blockchain الناشئة بالقدرة على إعادة تشكيل كيفية عمل الأنظمة المالية، وتحدي النموذج التقليدي والدفع نحو صناعة مالية أكثر لامركزية وكفاءة.

1. التمويل اللامركزي (DeFi)

DeFi هو اتجاه سريع النمو يزيل الوسطاء مثل البنوك من الخدمات المالية. فهو يسمح للناس بالاقتراض والإقراض والتجارة وكسب الفائدة دون الحاجة إلى سلطة مركزية أو بنك. عندما تصبح أكثر أمانًا وسهولة في الاستخدام، قد تحل DeFi محل هذه الوظائف المصرفية.

باستخدام منصات DeFi، يمكن للأشخاص إدارة هذه الخدمات مباشرة من خلال العقود الذكية. وقد يوفر هذا التحول المزيد من السيطرة على الشؤون المالية الشخصية، وربما يجعل البنوك التقليدية عفا عليها الزمن.

2. العملات الرقمية للبنك المركزي (CBDCs)

العملات الرقمية للبنوك المركزية هي أشكال رقمية للعملات الوطنية التي تصدرها البنوك المركزية، بدعم من الحكومة لتحقيق الاستقرار والتنظيم. وتقوم دول مثل الصين، التي تعمل باليوان الرقمي ، والسويد، التي تعمل بالكرونا الإلكترونية، باختبارها بالفعل لتوفير معاملات أسرع وأكثر كفاءة.

ويمكن أن تحذو المزيد من الدول حذوها، مما يؤدي إلى رقمنة عملاتها بالكامل. وهذا يمكن أن يساعد البنوك المركزية على تتبع التدفقات المالية وتحسين الرقابة النقدية. تعمل العملات الرقمية للبنوك المركزية أيضًا على تعزيز الشمول المالي، خاصة في البلدان النامية حيث قد يكون الوصول إلى الخدمات المصرفية التقليدية محدودًا.

3. العملات المستقرة

Stablecoins هي عملة مشفرة تحافظ على قيمة مستقرة من خلال ربطها بالأصول التقليدية مثل الدولار الأمريكي أو السلع الأخرى. نظرًا لأن قيمتها تظل ثابتة، يمكن للعملات المستقرة أن تسهل استخدام العملات الرقمية في الحياة اليومية، مما يسد الفجوة بين التمويل التقليدي وتقنية blockchain.

4. الويب 3.0

يمثل الويب 3.0 المرحلة التالية من الإنترنت. إنه مبني على blockchain والتطبيقات اللامركزية (dApps). وخلافاً للإنترنت اليوم، حيث تتحكم الشركات الكبرى في معظم البيانات، يهدف الويب 3.0 إلى منح المستخدمين القدرة على التحكم في معلوماتهم الخاصة. ونتيجة لهذا فإن شبكة الويب 3.0 قادرة على إضفاء الطابع الديمقراطي على الإنترنت والتمويل الرقمي، وجعلهما أكثر تركيزاً على المستخدم.

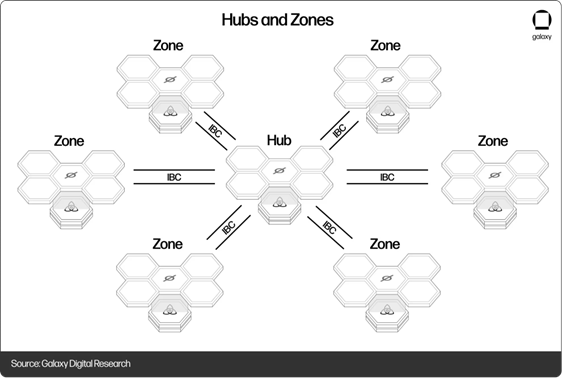

قابلية التشغيل البيني لـ Blockchain: ربط شبكات Blockchain المنعزلة

الاتجاه الناشئ الآخر هو قابلية التشغيل البيني لـ blockchain. يشير هذا إلى قدرة شبكات blockchain المختلفة على التواصل ومشاركة البيانات مع بعضها البعض. تعمل العديد من سلاسل الكتل بشكل مستقل، مما يحد من إمكاناتها. ومن الممكن أن يؤدي ربط هذه الشبكات إلى تعزيز التعاون بشكل كبير، مما يسمح بتدفق الأصول والمعلومات بسهولة أكبر بين الأنظمة الأساسية.

يتضمن مشروعان من مشاريع blockchain التي تركز على ربط منصات مختلفة ما يلي:

- Polkadot: يستخدم سلسلة ترحيل لربط سلاسل الكتل المستقلة المختلفة التي تسمى Parachains، مما يسمح لهم بمشاركة الأمان والبيانات. كما أنها تستخدم الجسور للاتصال بالشبكات الخارجية مثل Ethereum وBitcoin.

مصدر الصورة

- Cosmos: يستخدم نظامًا مركزيًا يسمى Cosmos Hub لإدارة تدفق المعلومات بين سلاسل الكتل. يمكن لمناطق Blockchain ( المناطق ) مشاركة البيانات والأصول بسهولة من خلال بروتوكول Inter-Blockchain Communication (IBC)، تمامًا مثل الطريقة التي يربط بها الإنترنت خوادم مختلفة.

مصدر الصورة

دراسات حالة من العالم الحقيقي: Blockchain في العمل في مجال التمويل

1. سانتاندر

أصبح Santander واحدًا من أوائل البنوك العالمية التي أصدرت سندات بالكامل على blockchain. أصدر البنك سندات بقيمة 20 مليون دولار على شبكة إيثريوم بلوكتشين في عام 2019. وقد أدى ذلك إلى أتمتة إصدار وإدارة السندات، مما يلغي الحاجة إلى الوسطاء والأعمال الورقية.

2. حكومة إستونيا

تعد إستونيا رائدة في استخدام تقنية blockchain لإنشاء نظام هوية رقمية لمواطنيها. استخدمت الحكومة الإستونية تقنية blockchain لتأمين بيانات مواطنيها وتقديم مجموعة من الخدمات الرقمية منذ عام 2012، بما في ذلك الخدمات المصرفية والتصويت والسجلات الطبية.

واليوم، تتم 99% من المعاملات في البلاد رقميًا. علاوة على ذلك، من المتوقع أن يوفر نظام المصادقة والتوقيع الرقمي ما يصل إلى 2% من الناتج المحلي الإجمالي للبلاد كل عام.

(اقرأ أيضًا: تقنية Blockchain: التحديات في قطاع التمويل)

الأفكار النهائية

تم إعداد Blockchain لتحويل العالم المالي الحديث. فهو يبسط عمليات الدفع ويقلل التكاليف ويوفر قدرًا أكبر من الأمان مقارنة بالأنظمة التقليدية. على الرغم من أن المستقبل لا يخلو من التحديات، إلا أن المستقبل يبدو مشرقًا مع تطور العملات الرقمية للبنوك المركزية، والويب 3.0، ومنصات التشغيل البيني.

مع استمرار تقدم blockchain، من الضروري البقاء على اطلاع على اتجاهات blockchain الناشئة وكيفية تأثيرها على قراراتك المالية. هناك شيء واحد مؤكد: أن blockchain لديه القدرة على تغيير إدارة أموالك - سواء كنت صاحب عمل، أو مستثمرًا، أو مجرد إدارة ميزانيتك الشخصية.

أسئلة متكررة حول Blockchain في التمويل الحديث

س: كيف تعمل تقنية blockchain على تحسين الأمن المالي؟

ج: تعمل تقنية Blockchain على تحسين الأمان من خلال تحقيق اللامركزية في البيانات، مما يزيد من صعوبة اختراقها. وبمجرد تسجيلها، لا يمكن تغيير المعاملات، مما يقلل من الاحتيال. تعمل العقود الذكية أيضًا على تنفيذ الاتفاقيات تلقائيًا، مما يضيف طبقة أخرى من الحماية.

س: هل يمكن لـ blockchain الحد من الاحتيال في تمويل سلسلة التوريد؟

ج: نعم، تساعد تقنية blockchain على حماية سلسلة التوريد من خلال توفير سجلات شفافة في الوقت الفعلي. تساعد هذه السجلات على منع الاحتيال، مثل التمويل المزدوج أو التلاعب بالفواتير. ومن الأمثلة على ذلك VeChain، الذي يتحقق من المعاملات ويتتبع البضائع.

س: كيف يتم استخدام تقنية blockchain في التمويل المستدام؟

ج: على الرغم من أن تقنية blockchain نفسها لها بصمة كربونية كبيرة، إلا أن أنظمة "البلوكشين الخضراء" قيد التنفيذ الآن. يمكن استخدام تقنية Blockchain لتتبع التأثيرات البيئية والتحقق من المشاريع الخضراء. ويضمن الشفافية في أرصدة الكربون. منصات مثل SolarCoin تكافئ أيضًا إنتاج الطاقة المتجددة.

مقالات ذات صلة:

9 أشياء تحتاج إلى معرفتها حول تحديات Blockchain في الأسواق المالية

كيفية تنفيذ Blockchain في الخدمات المالية

أفضل تطبيقات Blockchain في الخدمات المصرفية