Ericsson steigt in UCaaS ein und erwirbt Vonage für 6,2 Mrd. USD

Veröffentlicht: 2021-11-23Telefonaktiebolaget LM Ericsson, besser bekannt als Ericsson, ist ein Name, den Sie wahrscheinlich schon einmal gehört haben. Es ist die Hälfte des ehemaligen Sony Ericsson, das sich im Oktober 2011 aufspaltete. Das schwedische multinationale Netzwerk- und Telekommunikationsunternehmen mit Hauptsitz in Stockholm beabsichtigt, seine Präsenz im Bereich der drahtlosen Unternehmen auszubauen und sein globales Angebot zu erweitern.

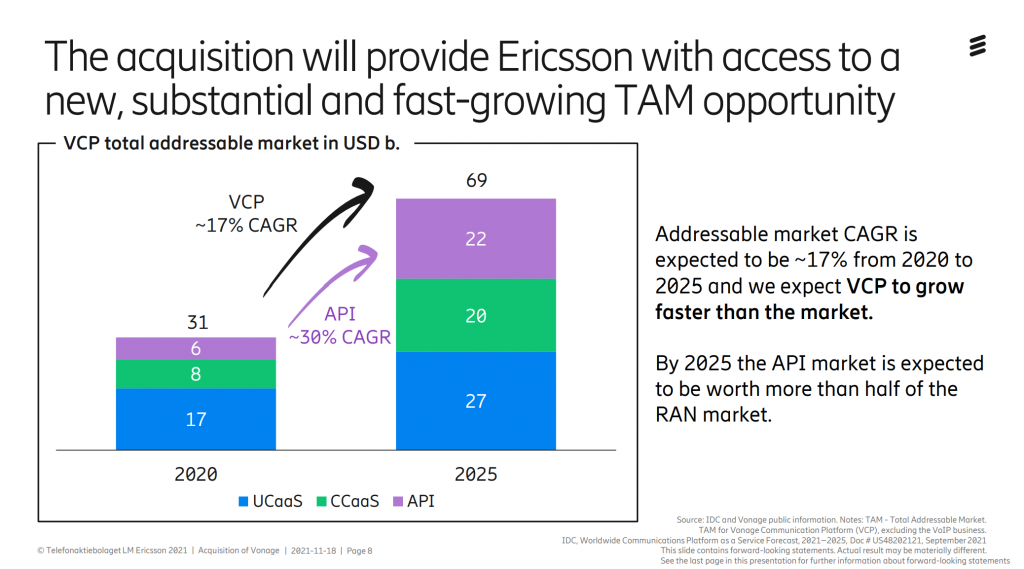

Und es setzt großes Vertrauen in die Leistung und Wachstumsaussichten der Vonage Communications Platform (VCP), die laut einer gemeinsamen Pressemitteilung rund 80 % des Gesamtumsatzes von Vonage liefert und mehr als eine Million registrierter Entwickler weltweit bedient.

Heute beschäftigt Ericsson rund 100.000 Mitarbeiter und ist in mehr als 180 Ländern tätig, mit über 57.000 erteilten Patenten, und ist ein Pionier der Telekommunikation, führend im 5G-Rennen. Es gibt viele Einzelheiten des Deals, und ich habe mir die Zeit genommen, sie in diesem Artikel aufzuschlüsseln.

Eintauchen in die Details des Deals

Ericsson wird Vonage für 21 US-Dollar pro Aktie erwerben, was einem Gesamtkaufpreis von knapp über 6,2 Milliarden US-Dollar entspricht. Obwohl die Fusion vom Vorstand von Vonage einstimmig genehmigt wurde, bedarf sie noch der Zustimmung der Aktionäre. Wenn und (einmal) genehmigt, sollte die Transaktion abgeschlossen werden, wonach Vonage eine hundertprozentige Tochtergesellschaft von Ericsson wird, aber weiterhin unter ihrem derzeitigen Namen operieren wird.

Vonage hat seinen Hauptsitz in Holmdel, New Jersey, und beschäftigt 2.200 Mitarbeiter in den Vereinigten Staaten, EMEA und APAC. Alle von ihnen werden an Bord bleiben, wobei Rory Read, CEO von Vonage , dem Führungsteam von Ericsson beitritt und an Präsident und CEO Borje Ekholm berichtet.

Nach etwas mehr als einem Jahr im Job kam Read im Juli 2020 als CEO zu Vonage. Er ist jedoch ein Veteran der Technologiebranche mit mehr als dreißig Jahren globaler Technologieerfahrung. Zuvor fungierte er als Chief Operating Executive für Dell Technologies und als CEO von Advanced Micro Devices (AMD), einem Unternehmen, das Hochleistungshalbleiter, Prozessoren usw. herstellt.

Wenn alles gut geht, werden Vonage und Ericsson bis zur ersten Hälfte des Jahres 2022 vollständig fusionieren, aber es gibt noch einige andere potenzielle regulatorische Hürden im Weg der Transaktion, obwohl nichts sie direkt zu gefährden scheint. Ekholm ist zuversichtlich in Bezug auf den Deal und sagte in einer Erklärung:

„Stellen Sie sich vor, Entwicklern die Leistung und Fähigkeiten von 5G, der größten globalen Innovationsplattform, zur Verfügung zu stellen. Dann unterstützen Sie es mit den fortschrittlichen Funktionen von Vonage in einer Welt mit 8 Milliarden vernetzten Geräten. Heute machen wir das möglich.“

Der Deal wird nicht nur viele Auswirkungen auf Entwickler haben, sondern es ihnen auch ermöglichen, neue Arten innovativer globaler Angebote zu entwickeln, die Vonage Communication APIs für Sprache, Messaging und Video nutzen. Kombinieren Sie dies mit den 3,4- und 5G-Funktionen von Ericsson, und Vonage sagt:

„Anbieter von Kommunikationsdiensten werden in der Lage sein, ihre Investitionen in die Netzwerkinfrastruktur besser zu monetarisieren, indem sie neue API-gesteuerte Einnahmen schaffen, wobei weiter angemerkt wird: Schließlich werden Unternehmen von der 5G-Leistung profitieren, sich auf die Betriebsleistung auswirken und an dem neuen Wert partizipieren, der sich aus Anwendungen ergibt das Netzwerk."

Das große Bild

Ericsson hat Cradlepoint im September 2020 gekauft und stellt fest, dass es sich unter Ericssons Eigentümerschaft „stark“ weiterentwickelt hat. Das Unternehmen hofft, diesen Erfolg nutzen und diese starke Leistung auf seine jüngste Akquisition – Vonage – übertragen zu können.

Wetten auf Vonage und die Vonage Communications Platform (VCP) – Der Umsatz der CPaaS-Plattform erreichte in den 12 Monaten bis zum 30. September 2021 1,4 Milliarden US-Dollar. Das und die Tatsache, dass das Managementteam von Vonage ein jährliches Wachstum von über 20 prognostiziert % für VCP in den kommenden Jahren, was für Ericsson (mit Sicherheit) höchst attraktiv ist.

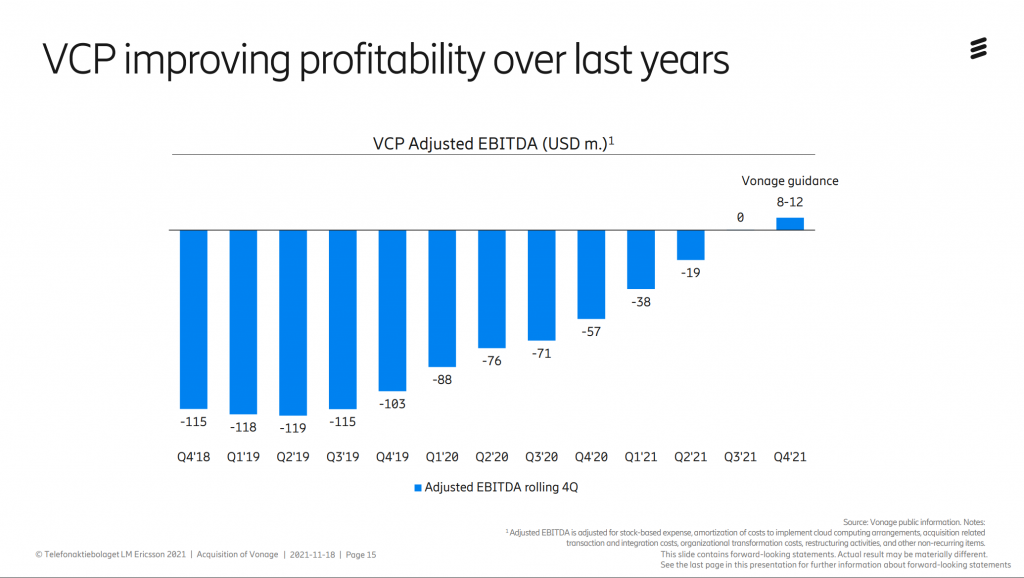

„Und im gleichen Zeitraum lieferte Vonage eine bereinigte EBITDA-Marge (Ergebnis vor Zinsen, Steuern und Abschreibungen) von 14 % und einen freien Cashflow von 109 Millionen US-Dollar“, schrieb Vonage in einer vorbereiteten Erklärung.

Die cloudbasierte Vonage Communications Platform (VCP) hat über 120.000 Kunden. Und die Anziehungskraft der AIPs muss für viele faszinierend sein, da sie es Entwicklern (und Nicht-Entwicklern) ermöglichen, hochwertige Kommunikation – wie Messaging, Sprache und Video – in Anwendungen und Produkte einzubetten.

Dadurch entfällt die Notwendigkeit einer Backend-Infrastruktur oder von Schnittstellen. Langfristig orientiert plant Ericsson, sein Angebot auf das gesamte Ökosystem von Telekommunikationsbetreibern, Entwicklern und Unternehmen auszudehnen, indem es eine globale Plattform für offene Netzwerkinnovationen schafft; basiert auf Ericsson- und Vonage-Technologie.

Wer wird als nächstes übernommen?

Da dies die jüngste von vielen Akquisitionen im Bereich Unified Comms ist, hielt ich es für notwendig, einige der Deals zu betrachten, die die Branche umgestalten werden, und wie sie für lange Zeit aussehen wird. Enreach erwarb DSD Europe und dessen Schwesterunternehmen CloudLand. Im Juli 2021 erwarb Broadvoice GoContact in einem Deal, der UCaaS- und Contact Center as a Service (CCaaS)-Funktionen zusammenführte.

Anfang dieses Jahres machte Zoom Schlagzeilen mit der Ankündigung, den Cloud-basierten Contact-Center-Anbieter Five9 zu kaufen. Zoom hat sich jedoch von einer Vereinbarung zur Übernahme des cloudbasierten Contact-Center-Softwareanbieters Five9 zurückgezogen. Der Deal im Wert von fast 15 Milliarden US-Dollar wurde verworfen, nachdem die Investoren der Übernahme ein klares „Nein“ gegeben hatten.

Es hat Kites ausgewählt, um seine Echtzeit-Sprachübersetzungssoftware zu erweitern. Und im Februar 2021 erwarb Sangoma Star2Star, um seine UCaaS-Dienste weltweit zu erweitern.

In diesem Jahr wurden mehrere weitere Deals abgeschlossen, die die Dinge aufrütteln und jede zukünftige Berichterstattung über diese Firmen ganz anders aussehen lassen als zuvor. Bleibt nur noch die Frage: Wer übernimmt als nächstes wen? Ich habe mich an Dominic Kent, den Gründer von UC Marketing, gewandt, um seine Meinung zu erfahren. Er hat und arbeitet immer noch mit einigen der größten Namen der Branche wie Mio, Cisco, Cavell Group und RingCentral zusammen. Hier ist, was er GetVoIP News sagte:

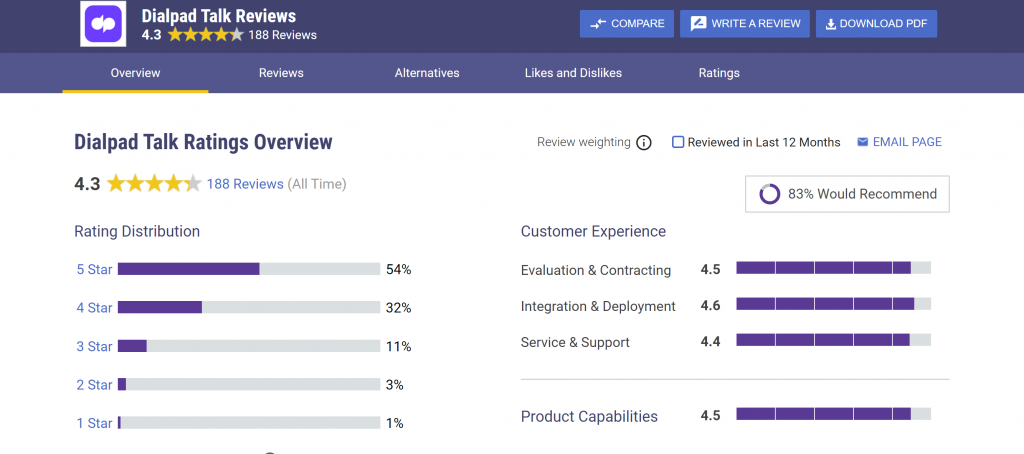

„Ich kann jemanden (großen) sehen, der für Dialpad hereinkommt. Sein Kernfokus auf Telefonie ist vieles, was einigen Collaboration-Anbietern fehlt, die nicht von traditionellen Unified Comms stammen. Es ist gut etabliert, hat ein solides Führungsteam und hat selbst sinnvolle Akquisitionen und Partnerschaften getätigt.“

Dialpad Crunchbase

Das Unternehmen hat bereits fünf strategische Akquisitionen getätigt, darunter die letzte im Oktober 2021, Koopid. Bereits im September 2020 erwarb das Unternehmen Kare Knowledgeware, Gluru, Highfive, und TalkIQ im Mai 2018 war sein erster Kauf. Bis heute hat das Unternehmen 15 hochdotierte Investoren und hat 230 Millionen US-Dollar an Mitteln aufgebracht.

Kent bemerkte auch, dass es die (offensichtliche) Frage gibt, was Zoom in Bezug auf das Contact Center tun wird, und sagte mir:

„Vielleicht brauchten sie Five9 nicht so sehr, wie die Branche dachte, da es viele funktionsreiche und innovative Pure-Play-CCaaS-Anbieter wie Talkdesk gibt, die gut in die Rechnung passen würden.“

Es ist klar, dass diese Übernahme eine Menge Auswirkungen hat, darunter 5G, die Zukunft der Arbeit, Remote-Arbeit und insgesamt schnellere Geschwindigkeiten für diejenigen, die UCaaS-Technologie für Telemedizin, Arbeit von zu Hause aus und was auch immer nutzen. Was ist Ihre Meinung? Sprechen Sie uns im Kommentarbereich mit Ihren Vorhersagen zur nächsten UC-Akquisition an.