Ericsson ingresa a UCaaS y adquiere Vonage por $6200 millones

Publicado: 2021-11-23Telefonaktiebolaget LM Ericsson, más conocido como Ericsson, es un nombre que probablemente haya escuchado antes. Es la mitad del antiguo Sony Ericsson, que se separó en octubre de 2011. La multinacional sueca de redes y telecomunicaciones con sede en Estocolmo busca expandir su presencia en el ámbito empresarial inalámbrico y ampliar sus ofertas globales.

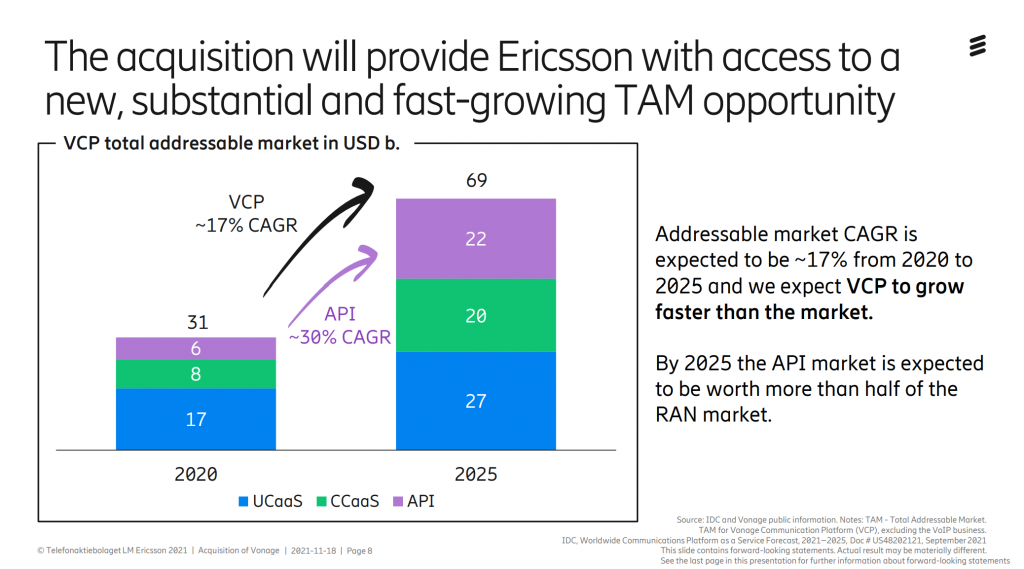

Y está poniendo mucha fe en el rendimiento y las perspectivas de crecimiento de Vonage Communications Platform (VCP), que, según un comunicado de prensa conjunto, genera alrededor del 80 % de los ingresos totales de Vonage y sirve a más de un millón de desarrolladores registrados en todo el mundo.

Hoy, Ericsson emplea a unas 100 000 personas y opera en más de 180 países, con más de 57 000 patentes concedidas, y es pionera en telecomunicaciones, líder en la carrera 5G. Hay muchos detalles del trato, y me he tomado el tiempo para desglosarlos en este artículo.

Profundizando en los detalles del trato

Ericsson adquirirá Vonage por $21 por acción, lo que representa un precio total de adquisición de poco más de $6,200 millones. Aunque la fusión fue aprobada por unanimidad por la junta directiva de Vonage, aún está sujeta a la aprobación de los accionistas. Si y (una vez) se aprueba, el acuerdo debe cerrarse, después de lo cual Vonage se convertirá en una subsidiaria de propiedad total de Ericsson, pero continuará operando con su nombre actual.

Con sede en Holmdel, Nueva Jersey, Vonage tiene 2200 empleados en los Estados Unidos, EMEA y APAC. Todos ellos permanecerán a bordo, y el director ejecutivo de Vonage, Rory Read, se unirá al equipo ejecutivo de Ericsson y reportará al presidente y director ejecutivo, Borje Ekholm .

Con poco más de un año en el cargo, Read se unió a Vonage como director ejecutivo en julio de 2020. Sin embargo, es un veterano de la industria tecnológica con más de treinta años de experiencia en tecnología global. Anteriormente se desempeñó como director ejecutivo de operaciones de Dell Technologies y como director ejecutivo de Advanced Micro Devices (AMD), una empresa que fabrica semiconductores, procesadores, etc. de alto rendimiento.

Si todo va bien, Vonage y Ericsson se fusionarán por completo en la primera mitad de 2022, pero existen otros posibles obstáculos regulatorios en el camino del acuerdo, aunque nada parece amenazarlo directamente. Ekholm se muestra confiado en el trato y dice en un comunicado:

“Imagínese poner el poder y las capacidades de 5G, la plataforma de innovación global más grande, al alcance de los desarrolladores. Luego, respalde con las capacidades avanzadas de Vonage, en un mundo de 8 mil millones de dispositivos conectados. Hoy lo estamos haciendo posible”.

El acuerdo no solo tendrá muchas implicaciones para los desarrolladores, sino que les permitirá desarrollar nuevos tipos de ofertas globales innovadoras aprovechando las API de comunicación de Vonage para voz, mensajería y video. Combine esto con las capacidades 3,4 y 5G de Ericsson, y Vonage dice:

“Los proveedores de servicios de comunicación podrán monetizar mejor sus inversiones en infraestructura de red mediante la creación de nuevos ingresos impulsados por API, señalando además: finalmente, las empresas se beneficiarán del rendimiento de 5G, lo que afectará el rendimiento operativo y compartirán el nuevo valor proveniente de las aplicaciones además de la red.”

El panorama

Ericsson compró Cradlepoint en septiembre de 2020 y señala que ha seguido desarrollándose "fuertemente" bajo la propiedad de Ericsson. La empresa espera tomar ese éxito y transferir ese sólido desempeño a su última adquisición: Vonage.

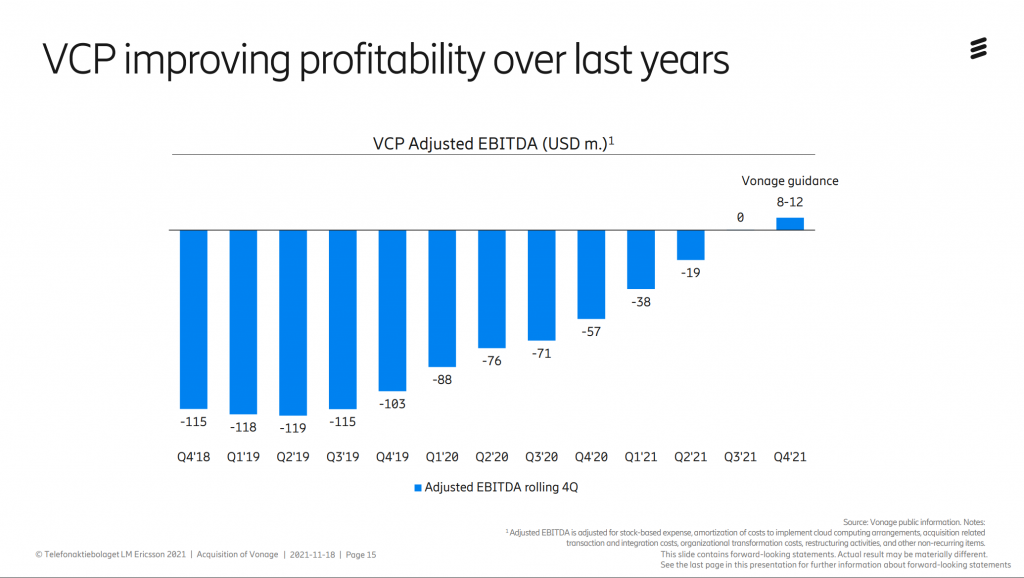

Apostar por Vonage y Vonage Communications Platform (VCP): las ventas de la plataforma CPaaS alcanzaron los $1,400 millones durante el período de 12 meses que terminó el 30 de septiembre de 2021. Está eso y el hecho de que el equipo de administración de Vonage proyecta un crecimiento anual de más de 20 % para VCP en los próximos años, algo que es (sin duda) más atractivo para Ericsson.

“Y durante el mismo período, Vonage entregó un margen EBITDA ajustado (ganancias antes de intereses, impuestos, depreciación y amortización) del 14 % y un flujo de caja libre de USD 109 millones”, escribió Vonage en un comunicado preparado.

La plataforma de comunicaciones de Vonage (VCP) basada en la nube tiene más de 120,000 clientes. Y el atractivo de las AIP debe ser fascinante para muchos, ya que permiten a los desarrolladores (y no desarrolladores) integrar comunicaciones de alta calidad, como mensajería, voz y video, en aplicaciones y productos.

Al hacerlo, elimina la necesidad de infraestructura o interfaces de back-end. Mirando más a largo plazo, Ericsson tiene planes de ampliar su oferta a todo el ecosistema de operadores, desarrolladores y empresas de telecomunicaciones mediante la creación de una plataforma global para la innovación de redes abiertas; Basado en la tecnología de Ericsson y Vonage.

¿Quién es el siguiente en ser adquirido?

Como esta es la última de muchas adquisiciones en el espacio de las comunicaciones unificadas, sentí que era necesario analizar algunos de los acuerdos establecidos para remodelar la industria y cómo se verá durante mucho tiempo. Enreach adquirió DSD Europe y su empresa hermana CloudLand. En julio de 2021, Broadvoice adquirió GoContact, en un acuerdo que fusionó las capacidades de UCaaS y centro de contacto como servicio (CCaaS).

A principios de este año, Zoom apareció en los titulares diciendo que compraría el proveedor de centros de contacto basado en la nube Five9. Zoom, sin embargo, se retractó de un acuerdo para adquirir el proveedor de software de centro de contacto basado en la nube, Five9. El trato, por un valor de casi 15.000 millones de dólares, se canceló después de que los inversores dieran un rotundo 'no' a la adquisición.

Recogió Kites para expandir su software de traducción de idiomas en tiempo real. Y en febrero de 2021, Sangoma adquirió Star2Star para expandir sus servicios UCaaS a nivel mundial.

Este año se llevaron a cabo varios acuerdos más, unos destinados a sacudir las cosas y hacer que cualquier informe futuro sobre estas empresas se vea muy diferente de lo que era anteriormente. La única pregunta que queda es: ¿Quién adquirirá a quién a continuación? Me comuniqué con Dominic Kent, fundador de UC Marketing, para conocer su opinión. Ha trabajado y sigue trabajando con algunos de los nombres más importantes de la industria, como Mio, Cisco, Cavell Group y RingCentral. Esto es lo que le dijo a GetVoIP News :

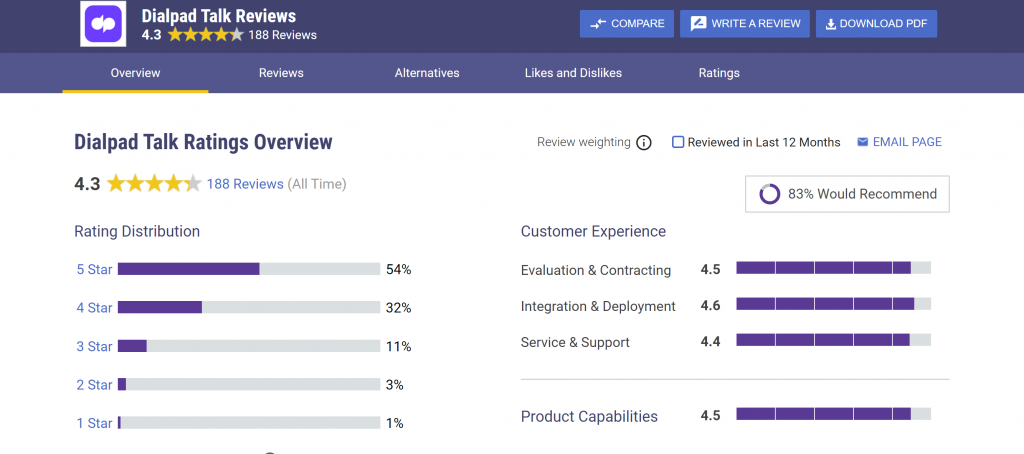

“Puedo ver a alguien (grande) entrando por Dialpad. Su enfoque central en la telefonía es mucho de lo que falta en algunos proveedores de colaboración que no provienen de las comunicaciones unificadas tradicionales. Está bien establecido, tiene un equipo de liderazgo sólido y ha realizado adquisiciones y asociaciones sensatas por su cuenta”.

Base Crunch del teclado

La empresa ya ha realizado cinco adquisiciones estratégicas, incluida la más reciente en octubre de 2021, Koopid. También adquirió Kare Knowledgeware, Gluru, Highfive en septiembre de 2020 y TalkIQ en mayo de 2018 fue su primera compra. Hasta la fecha, la firma tiene 15 inversionistas de alto valor y ha recaudado $230 millones en fondos.

Kent también señaló que existe la consulta (obvia) de qué hará Zoom en términos del centro de contacto, diciéndome:

"Tal vez no necesitaban Five9 tanto como pensaba la industria, ya que hay muchos proveedores de CCaaS innovadores y ricos en funciones como Talkdesk que encajarían muy bien".

Está claro que esta compra tiene muchas implicaciones que incluyen 5G, el futuro del trabajo, el trabajo remoto y, en general, velocidades más rápidas para aquellos que aprovechan la tecnología UCaaS para la telesalud, el trabajo desde casa, lo que sea. ¿Cuál es tu opinión? Contáctenos en la sección de comentarios con sus predicciones sobre la próxima adquisición de UC.