Aquí está nuestro resumen del Cuadrante Mágico UC 2017 de Gartner

Publicado: 2017-08-16Todos los años nos gusta echar un vistazo a los últimos resultados del Cuadrante Mágico de Gartner para ayudarnos a comprender mejor cómo se ve el mercado actualmente. En el mundo de las Comunicaciones Unificadas, es normal escuchar noticias de adquisiciones, anuncios de productos y nuevas integraciones. Con este panorama en constante cambio, puede ser difícil entender exactamente quién está al tanto de todo.

Afortunadamente, Gartner hace un trabajo increíble al recopilar toda esa información y continúa actualizando sus clasificaciones año tras año. Si bien echamos un vistazo al Cuadrante Mágico de UCaaS el año pasado, teníamos curiosidad por profundizar un poco más y mirar el Cuadrante Mágico de Comunicaciones Unificadas de Gartner.

Con jugadores como Mitel claramente haciendo grandes movimientos, teníamos curiosidad por ver qué piensa la firma de analistas sobre todo esto.

Cómo define Gartner las CU

Solo para ayudarnos a establecer los límites de la discusión, quería recapitular cómo le gusta a Gartner definir las Comunicaciones Unificadas. En primer lugar, todas las soluciones de comunicaciones unificadas “tienen como objetivo principal mejorar la productividad del usuario y mejorar los procesos comerciales relacionados con las comunicaciones y la colaboración”.

Más específicamente, Gartner define las soluciones UC (que incluyen hardware, software y servicios) “como ofertas que facilitan el uso de múltiples métodos de comunicación empresarial para lograr esos objetivos”. Al integrar múltiples canales o medios de comunicación, redes, sistemas y aplicaciones comerciales de TI completas, estas soluciones reúnen todo para establecer lo que se denomina "comunicaciones unificadas".

Gartner va un paso más allá y divide las UC en seis áreas de productos de comunicación diferentes:

- Telefonía : puede ser telefonía fija, móvil o por software, así como IP PBX

- Soluciones para reuniones : piense en conferencias de audio (más de 2 personas que llaman), videoconferencias o incluso conferencias web como capacidades para compartir documentos y aplicaciones.

- Mensajería : cuando se habla solo de mensajería, Gartner se refiere al correo electrónico y al correo de voz.

- Presencia y mensajería instantánea (IM) : Gartner distingue específicamente la mensajería y la IM, ya que la IM permite a los usuarios "enviar texto y otra información a individuos o grupos en tiempo real". La presencia suele ser una característica de estas soluciones que permite a los usuarios ver quién está disponible u ocupado.

- Clientes : la interfaz real con la que interactúa un usuario es el "cliente". Un buen cliente reunirá todas las herramientas y características en un diseño fácil de entender. Estos clientes pueden ser aplicaciones de escritorio o móviles, o incluso integrarse directamente en aplicaciones comerciales; piense en Microsoft Teams dentro de Office 365.

- Procesos comerciales habilitados para comunicaciones : en pocas palabras, Gartner se está enfocando en la capacidad de integrar una solución UC en otras aplicaciones comerciales y de comunicación. Para calificar como una solución UC, las integraciones son cruciales.

¿Dónde están las comunicaciones unificadas actualmente?

Bueno, es bastante seguro decir en este punto que UC se ha abierto camino en la corriente principal. El año pasado, cuando analicé el Cuadrante UCaaS de 2016, Gartner explicó que las soluciones ahora pueden presentarse como alternativas completamente viables para casi todos los desarrollos empresariales, y esa sigue siendo la verdad.

Centrándose más en los proveedores de Comunicaciones Unificadas, en lugar de aquellos que ofrecen UC como servicio, este Cuadrante Mágico era un poco más pequeño. Pero eso se debe a que este cuadrante se enfoca en el extremo superior del mercado. Gartner explicó específicamente que "este Cuadrante Mágico evalúa a los proveedores de soluciones UC empresariales que están destinadas a la implementación local por parte de organizaciones medianas y grandes".

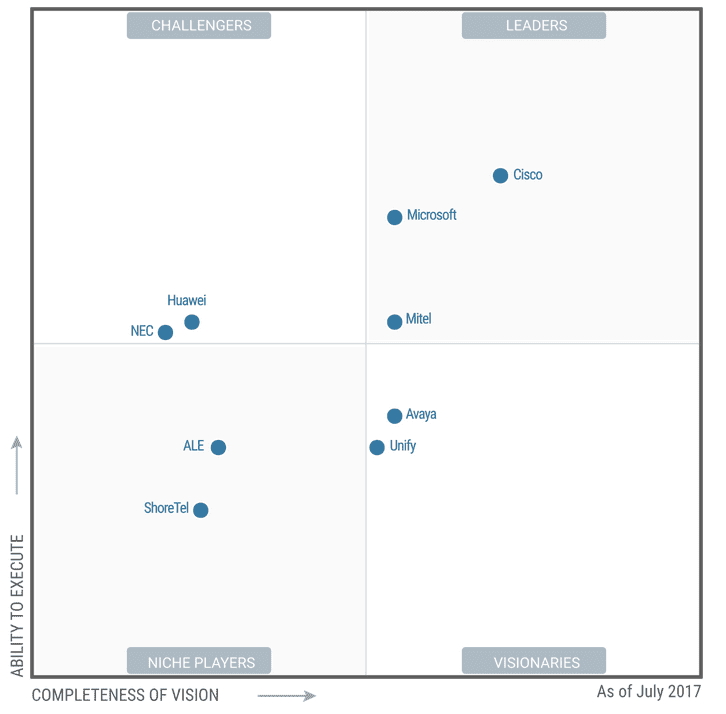

Entonces, con un enfoque en el mercado empresarial y las soluciones más grandes, vimos algunos nombres importantes. Por ejemplo, entre los líderes de este año se encontraban los tres Gigantes de UC: Microsoft, Cisco y Mitel.

¿Quién se mudó a dónde?

Así que ahora saltamos a la mayor parte del informe, y quería centrarme en los cambios más importantes de 2016 a 2017. Si bien el Cuadrante Mágico de Gartner cambió, no cambió tanto durante el año y honestamente reflejó lo que muchos ya estaban esperando ver:

- Avaya pasó de líder en 2016 a visionario en 2017.

- ALE pasó de Challenger en 2016 a Niche player en 2017.

- Tanto Interactive Intelligence como ShoreTel fueron eliminados de la lista: Genesys adquirió Interactive Intelligence y Mitel acaba de adquirir ShoreTel.

Avaya : de líder a visionario

Avaya : de líder a visionario

Con solo 10 nombres en la lista para empezar, no esperábamos ver una gran cantidad de cambios. Como dije anteriormente, los cambios en su mayoría coincidieron con lo que esperábamos ver. Todos sabemos que Avaya ha estado en aguas turbulentas durante bastante tiempo y está luchando para equilibrar su deuda luego de declararse en bancarrota del Capítulo 11. Por lo tanto, cambiar de líder a visionario tenía sentido, ya que el proveedor está luchando por mantenerse a flote y mantener los servicios existentes.

Gartner también señaló que, como resultado de su plan de reorganización, "es probable que cambie la estructura de propiedad de la empresa"; solo agregando a la incertidumbre otro proveedor y los servicios que ofrecen. Ahora bien, Gartner señaló que valdría la pena considerar Avaya si su empresa ya tiene una inversión significativa en sus soluciones, o incluso en soluciones heredadas de Nortel que su empresa espera migrar a UC. También vale la pena señalar que la adición de sus soluciones Zang UCaaS es bienvenida. Sin embargo, avanzando en el futuro, Avaya ya no se presenta como una opción de seguridad en el mercado.

ALE – De retador a nicho

Con una presencia muy fuerte en Europa, es posible que muchos en América del Norte nunca hayan considerado ALE, Alcatel Lucent Enterprise, como una opción para su negocio. Gartner señaló que ALE tiene su sede en París, pero es propiedad privada de China Huaxin, quien recientemente compró el 15% final que antes era propiedad de Nokia. ALE tiene la capacidad de operar en las instalaciones o en la nube e incluso con funciones híbridas, y Gartner reconoce sus capacidades empresariales. La firma agrega que si su negocio tiene una fuerte presencia internacional, específicamente en Europa occidental, entonces ALE podría ser una buena opción.

Específicamente, "ALE tiene una sólida participación en el mercado de telefonía en Europa desde la cual sustentar la inversión continua en un desarrollo más amplio de productos y mercados de UC". Sin embargo, lo que Granter señaló de manera más importante fue que si bien ALE está introduciendo soluciones prometedoras, "debe cerrar la brecha de visibilidad con los rivales que ya han introducido una funcionalidad similar". Las ventas de ALE se limitan principalmente a Europa Occidental, y Gartner incluso explica que, si bien han pasado casi 3 años desde que China Huaxin compró la división Enterprise de ALE, ha habido una inversión muy limitada en ALE. Esto ha provocado que la empresa cuestione el compromiso a largo plazo de China Huaxin.

Quiénes se quedaron: los líderes

Entonces, si bien vimos que dos proveedores se cayeron de la lista, ya que ya no existen de forma independiente, los pocos otros movimientos que vimos fueron solo la degradación de dos proveedores en apuros. Sin embargo, creo que es muy importante centrarse en quiénes ha elegido Gartner ahora para posicionarse como los tres principales líderes del mercado de UC. ¿Por qué estos tres proveedores pudieron mantenerse firmes y cómo representan al mercado en general?

cisco

Para mí, no me sorprende que Cisco sea un líder y se haya mantenido como líder en este espacio. Gartner señaló que Cisco ha logrado aprovechar su "posición de liderazgo existente" en el mercado, un proveedor empresarial bien conocido, con un énfasis cada vez mayor en Cisco Spark específicamente. Cisco siempre ha tenido soluciones locales increíblemente sólidas y, más recientemente, desarrollos híbridos y en la nube. Combinando esta historia de un líder empresarial, Cisco reconoció el desarrollo de la solución UC completamente nueva. Gartner señaló que "la solución UC de Cisco es una perspectiva atractiva para las corporaciones medianas, grandes y multinacionales que requieren fuertes capacidades de voz, video o conferencias".

Spark fue su respuesta a Slack, o más bien UC en total, y solo ha seguido creciendo. Combine las capacidades de Spark de colaboración, mensajería e incluso algunos análisis de reuniones con otras herramientas como WebEX y Jabber, y podrá comenzar a comprender por qué Cisco tiene un fuerte control sobre estas nuevas tendencias. Con una suite completa de UC escalable a nivel mundial que brinda una experiencia de usuario consistente e impresionante en todos los dispositivos, incluido su nuevo Spark Board, y una base financiera increíblemente sólida, lo más probable es que Cisco se mantenga como líder en el futuro.

microsoft

Fácilmente el nombre más reconocible de la lista, Microsoft también ha logrado mantener su posición de liderazgo, lo cual no es una gran sorpresa. La fortaleza de Microsoft parece residir en su cartera de Skype for Business, específicamente en que Microsoft logra incluir esta solución como parte de su cartera de Office 365. Esto permite a Microsoft integrar y combinar directamente su "amplia gama de productos de oficina en la nube, colaboración y negocios bien establecidos" en una solución de UC masiva. En el pasado, Skype For Business por sí solo no era la solución más atractiva, pero Microsoft ha estado trabajando arduamente para expandir la plataforma.

Gartner incluso llega a explicar cómo "el servidor local de Skype for Business de Microsoft ha demostrado ser un reemplazo de IP PBX para muchas organizaciones". Gartner advirtió que las soluciones locales, en términos de IP PBX, son más sólidas que sus contrapartes en línea. Sin embargo, Microsoft “continúa mejorando la cartera de SfB, especialmente mediante la creación de asociaciones con empresas como Polycom, Logitech (hello 4k videoconferencing) y Creston”. Al igual que Spark Board, Microsoft también lanzó su propia herramienta de reunión colaborativa, Surface Hub. En general, la plataforma es sólida, respaldada por Microsoft, y seguirá creciendo.

Mitel

Por supuesto, hemos estado siguiendo muy de cerca a Mitel durante el último año, comenzando con su posible adquisición de Polycom el año pasado y, más recientemente, cubriendo su adquisición de ShoreTel. Gartner señaló que las soluciones de Mitel son competitivas en características, pero lo que es más importante, "Mitel ofrece soluciones a precios competitivos". Continuaron explicando cómo sus "clientes de referencia identificaron con frecuencia el ahorro de costos y el costo total de propiedad como factores que influyeron en su decisión de adquirir Mitel UC". En general, la cartera de Mitel es compatible con lo que Gartner denomina "arquitecturas y modelos de aprovisionamiento flexibles", lo que permite a los clientes adoptar solo los elementos que necesitan.

En general, Gartner explicó que Mitel tiene una presencia de larga data "en el campo de la virtualización y ofrece enfoques de entrega flexibles para UC". Con la flexibilidad y los precios competitivos, solo Mitel se erige como una de las opciones líderes en el mercado de comunicaciones unificadas. Sin embargo, lo que será muy interesante de ver es cómo Mitel puede mantener esta posición. Con adquisiciones recientes y una nueva combinación de soluciones, Gartner advierte que Mitel podría encontrarse fácilmente con una oferta de productos inconexa. Si el proveedor puede combinar a la perfección estos nuevos productos, soluciones y adquisiciones, entonces podría mantenerse como líder durante bastante tiempo.