Garantire sicurezza e conformità nell'era digitale con KYC

Pubblicato: 2023-12-16Nel nostro mondo digitale e interconnesso, l’importanza di una verifica efficiente dell’identità è evidente in vari settori.

Anche le agenzie governative ritengono necessario attuare misure rigorose per confermare l'identità dei propri clienti e clienti.

Tra i processi cruciali utilizzati a questo scopo, Know Your Customer (KYC) si distingue come pietra angolare nella battaglia in corso contro le frodi legate all’identità e i crimini finanziari.

Riconoscendo che la sicurezza digitale richiede un solido sistema di verifica dell'identità, insieme a un accurato software automatizzato per la gestione dei dati, entriamo nel regno dell'automazione KYC.

Esploreremo il suo significato, il quadro in cui opera e l'impatto trasformativo della verifica KYC automatizzata.

Cos'è il KYC?

KYC, o Know Your Customer, rappresenta un processo vitale utilizzato dagli istituti finanziari e da varie organizzazioni per verificare l'identità dei propri clienti e clienti.

Il KYC va oltre la semplice conferma del nome o dell'indirizzo di una persona.

L'elaborazione delle informazioni comporta una valutazione completa dell'identità di un individuo utilizzando vari metodi, garantendo che le informazioni fornite siano allineate accuratamente con la vera identità della persona.

Conformità normativa

Uno dei fattori principali dietro l’implementazione del KYC è la conformità normativa.

I governi e gli organismi di regolamentazione di tutto il mondo hanno stabilito normative rigorose che impongono la verifica delle identità dei clienti.

Ciò è particolarmente cruciale nel settore finanziario, dove il rischio di crimini finanziari e riciclaggio di denaro è notevolmente elevato.

Le istituzioni sono obbligate ad aderire a queste normative e a stabilire programmi KYC completi per mitigare efficacemente tali rischi.

Prevenzione frodi

KYC funge da solida difesa contro il furto di identità e le frodi finanziarie. Verificando le identità dei clienti, le organizzazioni possono garantire di non facilitare inavvertitamente attività fraudolente.

L’obiettivo principale delle sfide KYC risiede nel processo di automazione. Ciò non solo tutela l’istituto ma salvaguarda anche gli interessi dei clienti legittimi.

Mentre ci muoviamo nelle complessità dell’era digitale, il KYC emerge come un processo fondamentale, garantendo sia la sicurezza che la conformità normativa. Il suo ruolo nella prevenzione delle frodi ne sottolinea l’importanza nel salvaguardare l’integrità delle transazioni finanziarie e nel preservare la fiducia dei clienti legittimi.

L'importanza vitale del KYC nel panorama finanziario odierno

Capire perché KYC, o Know Your Customer, è essenziale nel mondo finanziario di oggi è fondamentale per navigare nelle complessità del sistema.

Analizziamo diversi motivi convincenti che evidenziano il ruolo fondamentale svolto da KYC:

Mitigazione del rischio

Il KYC è uno strumento fondamentale per valutare e mitigare il rischio. Consente alle istituzioni di classificare i clienti in base ai loro profili di rischio.

I clienti ad alto rischio coinvolti in transazioni internazionali o in specifiche attività commerciali possono essere sottoposti a verifiche più approfondite e a un monitoraggio continuo.

Identificare e gestire questi fattori di rischio è essenziale per proteggere l’istituto da potenziali perdite e violazioni normative.

Due diligence rafforzata

Le procedure KYC consentono una maggiore due diligence sui clienti, in particolare quelli con strutture aziendali complesse o reti finanziarie estese.

Comprendere il background e le attività dei clienti aiuta le istituzioni a valutare i rischi potenziali e garantisce che non facilitino inavvertitamente attività illegali.

Una maggiore due diligence è fondamentale per gli individui con patrimoni elevati, le persone politicamente esposte (PEP) e le entità coinvolte in transazioni transfrontaliere.

Salvaguardare la reputazione

La reputazione è un bene prezioso per qualsiasi istituto finanziario o azienda. Robuste misure KYC non solo garantiscono il rispetto delle normative, ma salvaguardano anche la reputazione dell'istituto.

Questo impegno invia un chiaro messaggio che l’istituzione è impegnata a prevenire i crimini finanziari e a mantenere i più alti standard etici, costruendo la fiducia con clienti e partner.

Prevenire il furto di identità

I processi KYC svolgono un ruolo fondamentale nella prevenzione del furto di identità. Verificando l'identità dei clienti e garantendo che le informazioni fornite corrispondano ai registri ufficiali, le istituzioni aiutano le persone a proteggere la propria identità da furti e abusi.

In sostanza, il KYC è un approccio articolato che va oltre la semplice conformità; è una strategia globale per proteggere le istituzioni, i clienti e l'integrità del sistema finanziario in generale.

L'importanza del KYC: oltre le banche e le assicurazioni

KYC, o Know Your Customer, non è limitato agli istituti finanziari tradizionali come banche e compagnie assicurative.

La sua rilevanza va ben oltre e comprende una vasta gamma di aziende coinvolte in transazioni finanziarie o nella gestione dei dati dei clienti.

Praticamente qualsiasi entità che si occupa di scambi monetari trarrà vantaggio dall’implementazione delle procedure KYC.

Comprendere i requisiti KYC

I requisiti per Know Your Customer sono diversi e dipendono dalle specifiche del settore e dalle posizioni geografiche.

Nonostante le variazioni, i requisiti comuni includono la raccolta di informazioni identificative, la verifica delle identità individuali, la valutazione del rischio, il monitoraggio continuo dei conti dei clienti e una meticolosa tenuta dei registri.

Navigazione nel processo KYC

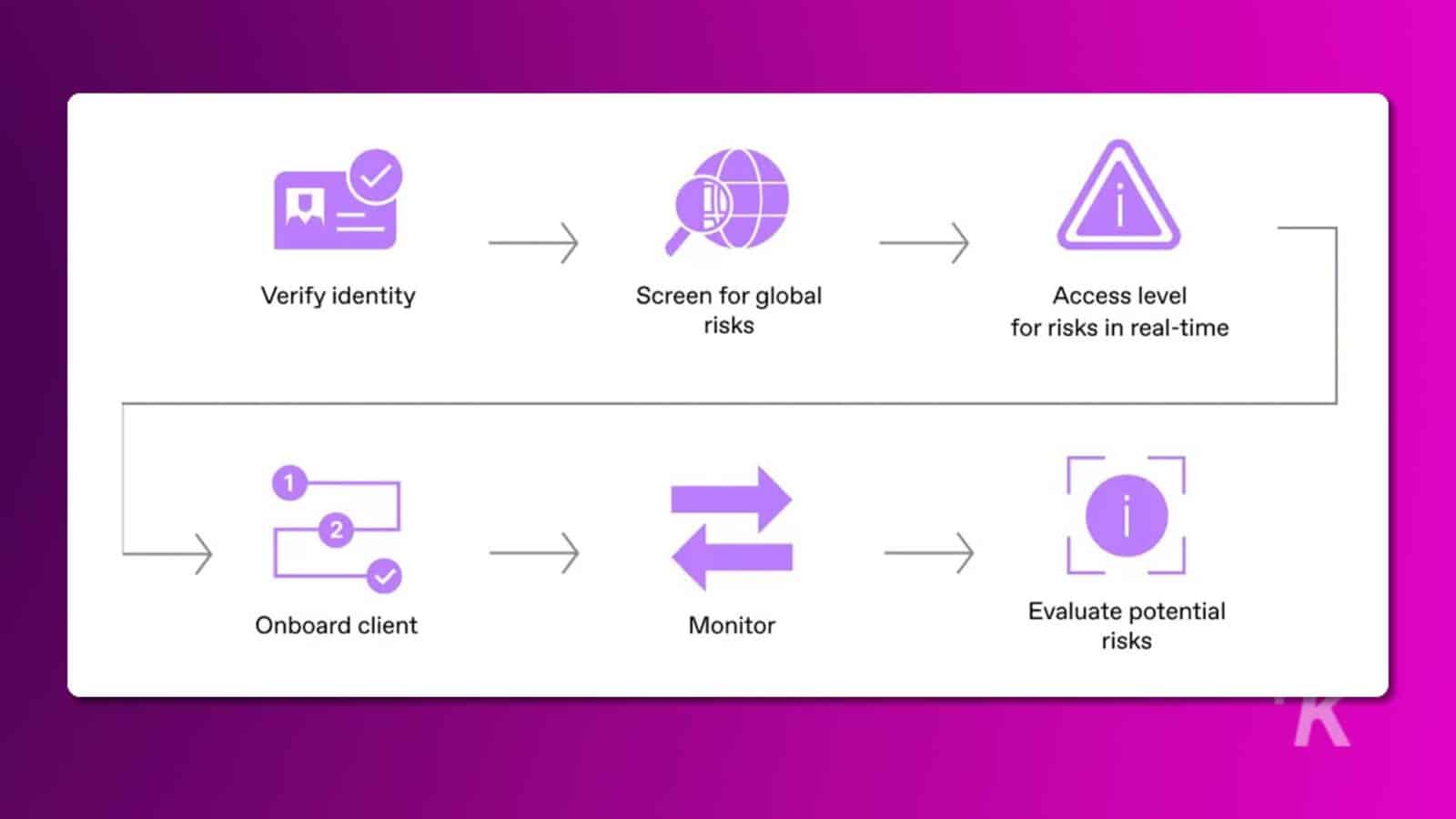

Il processo KYC si sviluppa attraverso una serie di passaggi ben definiti:

- Identificazione del cliente: la raccolta iniziale dei dati riguarda informazioni essenziali come il nome completo, l'indirizzo, la data di nascita e i documenti di identificazione pertinenti del cliente. Questi documenti vanno dai documenti d'identità rilasciati dal governo ai passaporti e alle bollette, che servono come prova di identità e indirizzo.

- Verifica del cliente: Alla raccolta dei dati segue la fase di verifica. Gli istituti finanziari esaminano attentamente le informazioni fornite confrontandole con database e registri pubblici, garantendo l'accuratezza e l'autenticità in linea con l'effettiva identità del cliente.

- Valutazione del rischio: una valutazione approfondita del rischio è fondamentale perché aiuta le organizzazioni a valutare il livello di due diligence richiesto per ciascun cliente. Fattori come attività commerciali, posizione geografica o storia finanziaria contribuiscono a identificare i clienti ad alto rischio soggetti a procedure di verifica più approfondite.

- Monitoraggio: il processo KYC va oltre l'identificazione e la verifica iniziali. Il monitoraggio continuo dei conti dei clienti rileva eventuali attività sospette o insolite, consentendo alle istituzioni di segnalare e indagare sulle deviazioni dai modelli regolari. Questa vigilanza continua è fondamentale per prevenire e individuare attività fraudolente o illecite.

- Conservazione dei registri: la rigorosa tenuta dei registri è un requisito fondamentale per la conformità normativa. Gli istituti devono conservare registrazioni complete del processo KYC, comprese le informazioni raccolte, i risultati delle verifiche, le valutazioni dei rischi e i rapporti di monitoraggio. Questi registri si rivelano cruciali per i controlli di conformità e possono essere soggetti a periodi di conservazione specifici imposti dalle autorità di regolamentazione.

Il processo KYC è molto più di un semplice mezzo per verificare l'identità dei clienti; funge da strumento fondamentale per le organizzazioni per salvaguardarsi da crimini finanziari, riciclaggio di denaro e altre attività illecite.

Il rispetto di questi passaggi strutturati garantisce la conformità normativa, preserva l’integrità istituzionale e sostiene la sicurezza del sistema finanziario più ampio.

Verifica KYC automatizzata: un approccio moderno per una conferma semplificata dell'identità

La soluzione KYC automatizzata è una soluzione contemporanea che trasforma ed eleva il tradizionale processo KYC.

Questo approccio innovativo sfrutta tecnologie avanzate, tra cui l’intelligenza artificiale e l’apprendimento automatico, per verificare in modo efficiente e preciso le identità dei clienti.

Vantaggi della verifica KYC automatizzata:

- Efficienza: la verifica KYC automatizzata aumenta significativamente l'efficienza del processo di verifica. Accelera la raccolta, il confronto e l'analisi dei dati, riducendo il tempo che i clienti trascorrono in attesa della conferma dell'identità. Questa maggiore efficienza si traduce in un'esperienza di onboarding più fluida e in una maggiore soddisfazione del cliente.

- Precisione: i sistemi automatizzati riducono intrinsecamente il rischio di errore umano. Eseguono attività di verifica con un elevato livello di precisione, riducendo la probabilità di errori che possono verificarsi nei processi manuali. Questa precisione garantisce che le identità dei clienti siano confermate correttamente, riducendo al minimo le possibilità di falsi positivi o negativi.

- Coerenza: i sistemi di verifica KYC automatizzati aderiscono costantemente a regole e criteri predefiniti. Evitano pregiudizi o incoerenze che potrebbero verificarsi nei processi di verifica manuale. Ciò garantisce che ogni cliente sia sottoposto allo stesso processo di verifica approfondito, indipendentemente dalle circostanze individuali.

- Maggiore sicurezza: i sistemi automatizzati eccellono nel rilevare anomalie e modelli sottili che potrebbero sfuggire ai processi di verifica manuale. Utilizzano algoritmi avanzati per identificare potenziali segnali d'allarme, come attività insolite sull'account o discrepanze nelle informazioni fornite. Questo livello di sicurezza elevato protegge sia l'istituto che i suoi clienti da attività fraudolente o illecite.

- Efficacia in termini di costi: nonostante i costi di implementazione iniziali, i sistemi KYC automatizzati offrono risparmi sui costi a lungo termine. Una maggiore efficienza e una minore dipendenza dal lavoro manuale si traducono in una riduzione dei costi operativi. Ciò è particolarmente vantaggioso per gli istituti finanziari e le aziende che hanno una base di clienti consistente.

- Scalabilità: i sistemi di verifica KYC automatizzati sono progettati per gestire un volume maggiore di verifiche, rendendoli ideali per le organizzazioni che registrano una crescita della base clienti. Con l’aumento del numero dei clienti, questi sistemi possono adattarsi e scalare senza un aumento proporzionale dello sforzo manuale. Questa scalabilità garantisce che le procedure KYC rimangano efficienti ed efficaci anche quando un'organizzazione si espande.

- Analisi dei dati: i sistemi KYC automatizzati eccellono nell'analisi dei dati dei clienti oltre la capacità della verifica manuale. Identificano tendenze, comportamenti e modelli nelle attività dei clienti che potrebbero indicare comportamenti fraudolenti o sospetti. Questa analisi dei dati costituisce uno strumento prezioso per il monitoraggio continuo e la valutazione del rischio, consentendo agli istituti di affrontare in modo proattivo potenziali problemi.

Pensieri finali

In conclusione, la conformità KYC è fondamentale per la verifica dell’identità, in particolare in settori come quello finanziario. È fondamentale per l’aderenza normativa e, cosa ancora più importante, per prevenire i crimini finanziari e il furto di identità.

Con l’evolversi della tecnologia, la prevalenza della verifica KYC automatizzata è in aumento grazie alla sua efficienza e accuratezza.

In un mondo sempre più interconnesso, il ruolo del KYC nella salvaguardia delle identità e dei sistemi finanziari continuerà a crescere, affermandosi come uno strumento indispensabile per le organizzazioni di tutto il mondo.

Hai qualche idea su questo? Mandaci una riga qui sotto nei commenti o porta la discussione sul nostro Twitter o Facebook.

Raccomandazioni degli editori:

- 6 modi in cui la visione artificiale migliora la sicurezza fisica

- Cancellazione dei dati: una necessità per mantenere la sicurezza e la conformità dei dati

- L'importanza della sicurezza delle app mobili

- Suggerimenti per la sicurezza informatica per la tua azienda nel 2023

Divulgazione: questo è un post sponsorizzato. Tuttavia, le nostre opinioni, recensioni e altri contenuti editoriali non sono influenzati dalla sponsorizzazione e rimangono obiettivi .