Le 5 funzioni di Excel finanziario che ogni imprenditore deve conoscere

Pubblicato: 2022-02-21L'imprenditorialità è piena di sfide che devi superare per rendere la tua idea un successo.

Un'abilità chiave che devi imparare è gestire le tue finanze.

Fortunatamente, Microsoft Excel offre molte funzioni e caratteristiche che puoi padroneggiare in pochissimo tempo.

Con l'aiuto di un fornitore di formazione sulla modellazione finanziaria, Acuity Training, diamo un'occhiata alle 5 principali funzioni di Excel finanziarie che ogni imprenditore deve conoscere.

XNPV

XNPV viene utilizzato per valutare l'attività calcolando il valore attuale netto dei flussi di cassa futuri.

È la versione migliorata di NPV.

La funzione NPV presuppone che la durata tra i flussi di cassa sia uguale, il che può essere irrealistico.

L'XNPV ti consente di definire la data esatta per ogni flusso di cassa. In questo modo il calcolo diventa più preciso.

La funzione XNPV contiene tre argomenti

=VNPV(tasso, valori, date)

Tariffa: tasso di sconto in percentuale

Valori: valori di flusso di cassa effettivi

Date: data esatta di ogni flusso di cassa

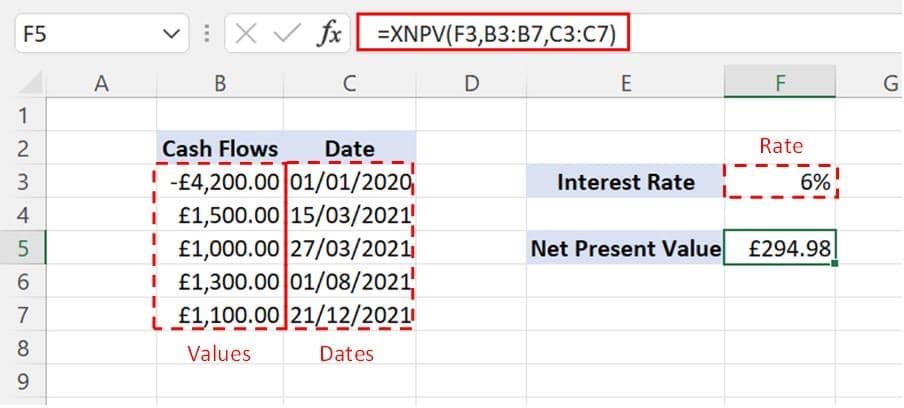

Capiamo il funzionamento di XNPV con un semplice esempio.

XNPV viene utilizzato per calcolare il valore attuale netto per i flussi di cassa nella cella B3:B7.

Le celle C3:C7 contengono le date per ciascun flusso di cassa e la cella F3 contiene il tasso .

Gli imprenditori possono utilizzare XNPV per calcolare i valori attuali netti in base ai risultati effettivi per confrontarli con i flussi di cassa previsti.

XIRR

XIRR calcola il tasso di rendimento interno di un progetto considerando i flussi di cassa e le date effettive dei flussi di cassa.

Molte persone la vedono come la funzione XNPV ma opera al contrario in quanto ti dà il tasso di interesse al quale il progetto va in pareggio, piuttosto che il "profitto" a un dato tasso di rendimento.

La funzione XIRR ha tre semplici argomenti

=XIRR(valori, date, [ipotesi])

Valori: valori di flusso di cassa

Date: date effettive per ciascun flusso di cassa

Indovina: [Facoltativo] Valore previsto dell'IRR. Impostare a 0,1 (10%) per impostazione predefinita

Di seguito è riportato l'esempio di utilizzo di XIRR per calcolare il tasso di rendimento interno.

Assegnando la cella B3:B7 come Values e la cella C3:C7 come Dates , Excel ci indica che l'IRR è 11%.

Gli imprenditori possono utilizzare la funzione XIRR per valutare i rendimenti effettivi su un progetto e confrontarli con i rendimenti previsti per mantenere le cose sotto controllo.

Allo stesso modo, se inverti i segni, questo è un buon modo per calcolare il tasso di interesse reale su un rendimento se includi tutti i flussi di cassa pertinenti.

SPECCHIO

MIRR è il tasso di rendimento modificato e viene utilizzato per calcolare il tasso di rendimento interno, ma tenendo conto delle possibilità alternative.

Se hai un progetto che ti paga il 10%, è più prezioso per te se la tua prossima migliore opportunità ti paga l'1% che se la tua prossima migliore opzione ti paga il 6%.

Ciò rispecchia più da vicino il mondo reale, dove i fondi in eccesso verranno investiti in altre attività generatrici di entrate o la banca per guadagnare interessi. Per maggiori dettagli, vedere questo articolo sulla formula MIRR.

Le funzioni XIRR e IRR (che sostituisce) non considerano il tasso di reinvestimento nel calcolo di un tasso di rendimento.

La formula MIRR è semplice da usare

= MIRR(valori, tasso_finanza, tasso_reinvestimento)

Valori: si riferisce alla serie di flussi di cassa

Finance_rate: tasso di interesse per l'importo preso in prestito

Reinvest_rate: Il tasso di interesse che sarà generato attraverso il reinvestimento di denaro contante.

Calcoliamo il tasso interno modificato per una semplice serie di flussi di cassa.

Assegnando la cella B3:B7 come Values , la cella E3 come Finance_rate e la cella E5 come Reinvest_rate, il nostro MIRR è stato calcolato come 9%.

La funzione MIRR è utile per gli imprenditori nel calcolare il tasso interno considerando diverse opzioni di reinvestimento.

PMT

La funzione PMT viene utilizzata per calcolare i pagamenti periodici dei prestiti.

La funzione PMT considera tre input, l'importo preso in prestito, il numero di rate e il tasso debitore nel calcolo dei pagamenti.

L'output calcolato dal PMT include sia il capitale che l'importo degli interessi.

PMT presuppone che il tasso di interesse sarà costante per tutta la durata del prestito.

=PMT(Tasso, Nper, Pv, [Fv], [Tipo])

Tasso: si riferisce al tasso debitore

Nper: numero totale di rimborsi

Pv: valore attuale dell'importo del prestito

Fv: [Facoltativo] Importo residuo alla fine del ciclo di prestito. Impostato a zero per impostazione predefinita.

Tipo: [Facoltativo] Tempi di rimborso. 0 si riferisce alla fine del periodo, mentre 1 si riferisce all'inizio del periodo. Per impostazione predefinita, il valore è impostato su 0.

Usiamo questo per calcolare un semplice esempio.

Vorremmo calcolare i rimborsi mensili per un importo di prestito di £ 15.000. Il tasso di interesse annuo è del 5% e il prestito è di 6 anni in modo da essere completamente estinto alla fine del periodo.

Assegnando la cella C5 come tariffa, la cella C7 come Nper e la cella C3 come PV, la funzione PMT ha calcolato la rata mensile.

Prima di utilizzare la funzione PMT, assicurarsi che il tasso di interesse e la durata del prestito siano nelle stesse unità di tempo.

Poiché i pagamenti sono mensili, tutto il resto deve essere convertito in valori mensili.

Gli imprenditori possono utilizzare la funzione PMT per calcolare il rimborso mensile considerando diverse opzioni di finanziamento.

IPMT

IPMT viene utilizzato per calcolare l'importo degli interessi per qualsiasi periodo durante il periodo di prestito.

Viene comunemente utilizzato in combinazione con la funzione PMT per calcolare gli importi di rimborso e gli importi degli interessi.

Il valore capitale si ottiene sottraendo l'importo degli interessi dall'importo del rimborso.

=IPMT(Tasso, Per, Nper, Pv, [VV], [Tipo])

Tasso: tasso di interesse per l'importo preso in prestito

Per: periodo specifico per il quale deve essere calcolato l'importo degli interessi

Nper: Numero totale di periodi per il rimborso

Pv: valore attuale dell'importo del prestito

Fv: [Facoltativo] Importo residuo alla fine del ciclo di prestito. Impostato a zero per impostazione predefinita.

Tipo: [Facoltativo] Tempi di rimborso. 0 si riferisce alla fine del periodo, mentre 1 si riferisce all'inizio del periodo. Per impostazione predefinita, il valore è impostato su 0.

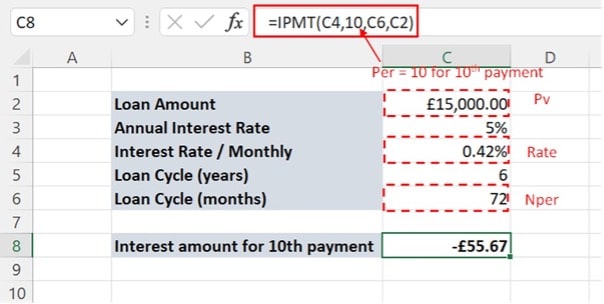

Nell'esempio seguente, stiamo calcolando l'importo degli interessi per il decimo periodo di pagamento del nostro prestito.

Abbiamo calcolato l'importo degli interessi per il decimo pagamento assegnando la cella C5 come Tasso, la cella C7 come NPER e la cella C3 come PV. Per l'argomento Per , abbiamo usato 10.

Anche in questo caso tutti i nostri input devono essere in unità mensili.

IPMT, insieme a PMT, può essere utile per gli imprenditori nella preparazione del programma di pagamento dettagliato considerando separatamente l'importo principale, l'importo degli interessi e l'importo totale.

Nel nostro esempio, la rata mensile per il prestito è di £ 241,57, di cui £ 55,67 sono interessi e quindi £ 185,90.

Pensieri finali

Excel offre molte funzioni e strumenti utili agli imprenditori per valutare le idee di business e il progetto finanziario.

Imparare a usare queste funzioni fa parte del diventare un imprenditore. Per saperne di più, questo sito Web ha alcune ottime risorse: Risorse di Excel.