5 финансовых функций Excel, которые должен знать каждый предприниматель

Опубликовано: 2022-02-21Предпринимательство полно проблем, которые вам нужно преодолеть, чтобы сделать вашу идею успешной.

Ключевым навыком, который вам необходимо освоить, является управление своими финансами.

К счастью, Microsoft Excel предлагает множество функций и возможностей, которые вы можете освоить в кратчайшие сроки.

С помощью Acuity Training, поставщика услуг по обучению финансовому моделированию, давайте рассмотрим 5 основных финансовых функций Excel, которые должен знать каждый предприниматель.

XNPV

XNPV используется для оценки бизнеса путем расчета чистой приведенной стоимости будущих денежных потоков.

Это улучшенная версия NPV.

Функция NPV предполагает, что продолжительность между денежными потоками одинакова, что может быть нереалистичным.

XNPV позволяет определить точную дату для каждого денежного потока. Таким образом, расчет становится более точным.

Функция XNPV содержит три аргумента.

=XNPV(скорость, значения, даты)

Ставка: Ставка дисконтирования в процентах

Значения: Фактические значения денежного потока

Даты: Точная дата каждого денежного потока

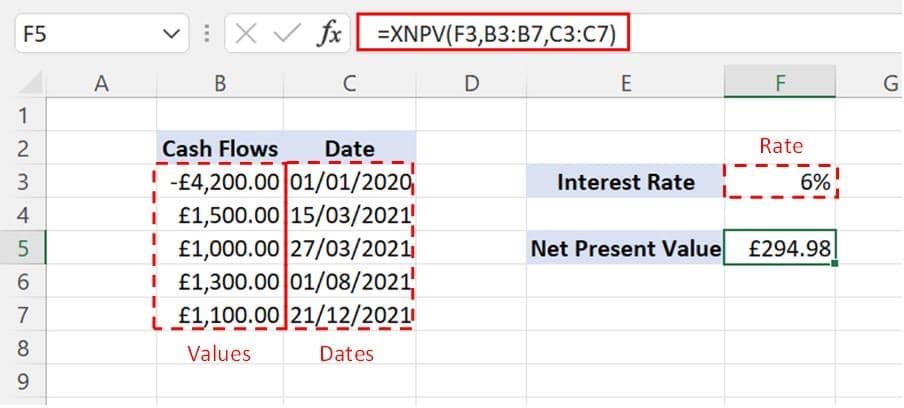

Давайте разберемся с работой XNPV на простом примере.

XNPV используется для расчета чистой приведенной стоимости денежных потоков в ячейке B3:B7.

Ячейки C3:C7 содержат даты для каждого денежного потока, а ячейка F3 содержит ставку .

Предприниматели могут использовать XNPV для расчета чистой приведенной стоимости на основе фактических результатов, чтобы сравнить их с прогнозируемыми денежными потоками.

ЧИСТЫЙ ДОХОД

XIRR рассчитывает внутреннюю норму прибыли проекта, учитывая денежные потоки и фактические даты денежных потоков.

Многие люди рассматривают ее как функцию XNPV, но работающую наоборот, поскольку она дает процентную ставку, при которой проект становится безубыточным, а не «прибыль» при заданной норме доходности.

Функция ЧИСТВНР имеет три простых аргумента.

=ЧИСТВНДОХ(значения, даты, [предположение])

Значения: значения денежного потока

Даты: Фактические даты для каждого денежного потока

Угадайте: [Необязательно] Ожидаемое значение IRR. По умолчанию установлено значение 0,1 (10%).

Ниже приведен пример использования XIRR для расчета внутренней нормы доходности.

Назначая ячейку B3: B7 в качестве значений и ячейку C3: C7 в качестве дат , Excel дает нам, что IRR составляет 11%.

Предприниматели могут использовать функцию ЧИСТВНР для оценки фактической отдачи от проекта и сравнения ее с прогнозируемой отдачей, чтобы держать ситуацию под контролем.

Точно так же, если вы поменяете знаки, это хороший способ определить истинную процентную ставку на доход, если вы включите все соответствующие денежные потоки.

ЗЕРКАЛО

MIRR — это модифицированная норма доходности, которая используется для расчета внутренней нормы доходности, но с учетом ваших альтернативных возможностей.

Если у вас есть проект, за который вам платят 10%, то для вас будет более ценным, если ваша следующая лучшая возможность принесет вам 1%, чем если ваш следующий лучший вариант принесет вам 6%.

Это более точно отражает реальный мир, где избыточные средства будут инвестированы в другие виды деятельности, приносящие доход, или в банк для получения процентов. Более подробные сведения см. в этой статье о формуле MIRR.

Функции XIRR и IRR (которые он заменяет) не учитывают ставку реинвестирования при расчете нормы прибыли.

Формула MIRR проста в использовании.

= MIRR(значения, ставка_финансирования, ставка_реинвестирования)

Ценности: Относится к ряду денежных потоков.

Finance_rate: Процентная ставка на заемную сумму

Reinvest_rate: процентная ставка, которая будет получена за счет реинвестирования денежных средств.

Давайте рассчитаем модифицированную внутреннюю ставку для простого ряда денежных потоков.

Присвоив ячейке B3:B7 значение Values , ячейку E3 — значение Finance_rate и ячейку E5 — значение Reinvest_rate, наш показатель MIRR был рассчитан как 9%.

Функция MIRR полезна предпринимателям при расчете внутренней ставки при рассмотрении различных вариантов реинвестирования.

ПМТ

Функция PMT используется для расчета периодических платежей по кредитам.

Функция PMT учитывает три входа: сумму займа, количество платежей и процентную ставку при расчете платежей.

Выход, рассчитанный PMT, включает в себя как основную сумму, так и процентную сумму.

PMT предполагает, что процентная ставка будет постоянной в течение всего срока кредита.

=PMT(Ставка, Кпер, Pv, [Fv], [Тип])

Ставка: Относится к ставке по займу

Кпер: общее количество погашений

Pv: Текущая стоимость суммы кредита

Fv: [Необязательно] Непогашенная сумма в конце кредитного цикла. По умолчанию установлено на ноль.

Тип: [Необязательно] Срок погашения. 0 относится к концу периода, а 1 относится к началу периода. По умолчанию установлено значение 0.

Давайте используем это, чтобы вычислить простой пример.

Мы хотели бы рассчитать ежемесячные выплаты по кредиту в размере 15 000 фунтов стерлингов. Годовая процентная ставка составляет 5%, а кредит предоставляется на 6 лет, так что он будет полностью погашен в конце периода.

Назначив ячейку C5 в качестве ставки, ячейку C7 в качестве Nper и ячейку C3 в качестве PV, функция PMT вычислила ежемесячный платеж.

Перед использованием функции ПЛТ убедитесь, что процентная ставка и срок кредита указаны в одних и тех же единицах времени.

Поскольку платежи ежемесячные, все остальное необходимо преобразовать в месячные значения.

Предприниматели могут использовать функцию PMT для расчета ежемесячного платежа при рассмотрении различных вариантов финансирования.

ИПМТ

IPMT используется для расчета суммы процентов за любой период в течение периода кредита.

Он обычно используется в сочетании с функцией ПЛТ для расчета сумм погашения и процентов.

Основная стоимость получается путем вычитания суммы процентов из суммы погашения.

=IPMT(Ставка, За, Кпер, Pv, [Fv], [Тип])

Ставка: Процентная ставка на заемную сумму

Per: Конкретный период, за который должна быть рассчитана сумма процентов

Кпер: общее количество периодов погашения.

Pv: Текущая стоимость суммы кредита

Fv: [Необязательно] Непогашенная сумма в конце кредитного цикла. По умолчанию установлено на ноль.

Тип: [Необязательно] Срок погашения. 0 относится к концу периода, а 1 относится к началу периода. По умолчанию установлено значение 0.

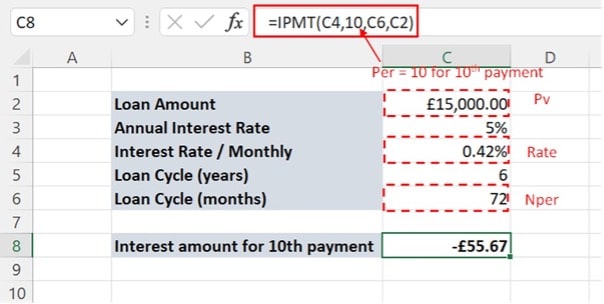

В приведенном ниже примере мы рассчитываем сумму процентов за 10 -й платежный период нашего кредита.

Мы рассчитали сумму процентов для 10 -го платежа, присвоив ячейке C5 значение Rate, ячейку C7 значение NPER и ячейку C3 значение PV. В качестве аргумента Per мы использовали 10.

Опять же, все наши входы должны быть в месячных единицах.

IPMT в сочетании с PMT может быть полезен для предпринимателей при подготовке подробного графика платежей, учитывая основную сумму, сумму процентов и общую сумму отдельно.

В нашем примере ежемесячный платеж по кредиту составляет 241,57 фунтов стерлингов, из которых 55,67 фунтов стерлингов составляют проценты и, таким образом, 185,90 фунтов стерлингов.

Последние мысли

Excel предлагает предпринимателям множество полезных функций и инструментов для оценки бизнес-идей и финансовых проектов.

Обучение использованию этих функций является частью становления предпринимателем. Чтобы узнать больше, на этом веб-сайте есть отличные ресурсы: Ресурсы Excel.