KYC ile dijital çağda güvenlik ve uyumluluğun sağlanması

Yayınlanan: 2023-12-16Dijital ve birbirine bağlı dünyamızda, etkili kimlik doğrulamanın önemi çeşitli sektörlerde açıkça görülmektedir.

Devlet kurumları bile müşterilerinin ve müşterilerinin kimliklerini doğrulamak için sıkı önlemler almayı gerekli görüyor.

Bu amaçla uygulanan en önemli süreçler arasında Müşterini Tanı (KYC), kimlik kaynaklı dolandırıcılık ve mali suçlarla devam eden mücadelede bir mihenk taşı olarak öne çıkıyor.

Dijital güvenliğin, verileri yönetmek için doğru otomatikleştirilmiş yazılımın yanı sıra sağlam bir kimlik doğrulama sistemi gerektirdiğinin bilincinde olarak, KYC otomasyonu alanına girelim.

Otomatik KYC doğrulamasının önemini, içinde faaliyet gösterdiği çerçeveyi ve dönüştürücü etkisini inceleyeceğiz.

KYC nedir?

KYC veya Müşterinizi Tanıyın, finansal kurumlar ve çeşitli kuruluşlar tarafından müşterilerinin ve müşterilerinin kimliğini doğrulamak için kullanılan hayati bir süreci temsil eder.

KYC, bir kişinin adının veya adresinin temel olarak onaylanmasının ötesine geçer.

Bilgi işleme, bir bireyin kimliğinin çeşitli yöntemler kullanılarak kapsamlı bir şekilde değerlendirilmesini içerir ve sağlanan bilgilerin kişinin gerçek kimliğiyle doğru şekilde hizalanmasını sağlar.

Mevzuata uygunluk

KYC'nin uygulanmasının ardındaki temel etkenlerden biri mevzuata uygunluktur.

Dünya çapındaki hükümetler ve düzenleyici kurumlar, müşteri kimliklerinin doğrulanmasını zorunlu kılan katı düzenlemeler oluşturmuştur.

Bu, özellikle mali suçlar ve kara para aklama riskinin önemli ölçüde yüksek olduğu finans sektöründe hayati önem taşıyor.

Kurumlar bu düzenlemelere uymak ve bu tür riskleri etkili bir şekilde azaltmak için kapsamlı KYC programları oluşturmakla yükümlüdür.

Dolandırıcılığın önlenmesi

KYC, kimlik hırsızlığına ve mali sahtekarlığa karşı güçlü bir savunma görevi görür. Kuruluşlar, müşteri kimliklerini doğrulayarak, yanlışlıkla dolandırıcılık faaliyetlerine olanak sağlamadıklarından emin olabilirler.

KYC zorluklarının ana odağı otomasyon sürecinde yatmaktadır. Bu sadece kurumu korumakla kalmaz, aynı zamanda meşru müşterilerin çıkarlarını da korur.

Dijital çağın karmaşıklıklarında yol alırken KYC, hem güvenliği hem de mevzuat uyumluluğunu sağlayan temel bir süreç olarak ortaya çıkıyor. Dolandırıcılığın önlenmesindeki rolü, finansal işlemlerin bütünlüğünün korunması ve meşru müşterilerin güveninin korunmasındaki öneminin altını çizmektedir.

Günümüzün finansal ortamında KYC'nin hayati önemi

KYC'nin veya Müşterinizi Tanıyın'ın günümüzün finans dünyasında neden gerekli olduğunu anlamak, sistemin karmaşıklıklarını yönetmek için çok önemlidir.

KYC'nin oynadığı kritik rolü vurgulayan birkaç zorlayıcı nedene bakalım:

Risk azaltma

KYC, riski değerlendirmek ve azaltmak için temel bir araçtır. Kurumların müşterileri risk profillerine göre kategorilere ayırmasına olanak tanır.

Uluslararası işlemlere veya belirli ticari faaliyetlere katılan yüksek riskli müşteriler, daha kapsamlı doğrulamaya ve sürekli izlemeye tabi tutulabilir.

Bu risk faktörlerinin belirlenmesi ve yönetilmesi, kurumu olası kayıplardan ve mevzuat ihlallerinden korumak açısından önemlidir.

Geliştirilmiş durum tespiti

KYC prosedürleri, özellikle karmaşık iş yapılarına veya kapsamlı finansal ağlara sahip olan müşteriler için gelişmiş durum tespiti sağlar.

Müşterilerin geçmişlerini ve faaliyetlerini anlamak, kurumların potansiyel riskleri değerlendirmesine yardımcı olur ve yanlışlıkla yasa dışı faaliyetleri kolaylaştırmamalarını sağlar.

Gelişmiş durum tespiti, yüksek net değere sahip kişiler, siyasi nüfuz sahibi kişiler (PEP'ler) ve sınır ötesi işlemlere dahil olan kuruluşlar için çok önemlidir.

İtibarın korunması

İtibar, herhangi bir finansal kurum veya işletme için değerli bir varlıktır. Sağlam KYC önlemleri yalnızca düzenlemelere uyumu sağlamakla kalmaz, aynı zamanda kurumun itibarını da korur.

Bu taahhüt, kurumun mali suçları önlemeye ve en yüksek etik standartları sürdürmeye, müşteriler ve ortaklar nezdinde güven oluşturmaya kararlı olduğuna dair açık bir mesaj göndermektedir.

Kimlik hırsızlığını önleme

KYC süreçleri kimlik hırsızlığının önlenmesinde hayati bir rol oynamaktadır. Kurumlar, müşteri kimliklerini doğrulayarak ve sağlanan bilgilerin resmi kayıtlarla eşleşmesini sağlayarak, bireylerin kimliklerini hırsızlık ve kötüye kullanıma karşı korumalarına yardımcı oluyor.

Temelde KYC, yalnızca uyumluluğun ötesine geçen çok yönlü bir yaklaşımdır; kurumları, müşterileri ve genel olarak finansal sistemin bütünlüğünü korumaya yönelik kapsamlı bir stratejidir.

KYC'nin önemi: Bankaların ve sigortanın ötesinde

KYC veya Müşterinizi Tanıyın, bankalar ve sigorta şirketleri gibi geleneksel finans kurumlarıyla sınırlı değildir.

İlgisi çok daha ötesine uzanır; finansal işlemlerde yer alan veya müşteri verilerini işleyen çok çeşitli işletmeleri kapsar.

Para alışverişi ile uğraşan hemen hemen her kuruluş, KYC prosedürlerini uygulamaktan fayda görecektir.

KYC gerekliliklerini anlama

Müşterinizi Tanıyın gereksinimleri çeşitlidir ve sektör özelliklerine ve coğrafi konumlara bağlıdır.

Farklılıklara rağmen ortak gereksinimler arasında kimlik bilgilerinin toplanması, bireysel kimliklerin doğrulanması, risk değerlendirmesi, müşteri hesaplarının sürekli izlenmesi ve kayıtların titizlikle tutulması yer almaktadır.

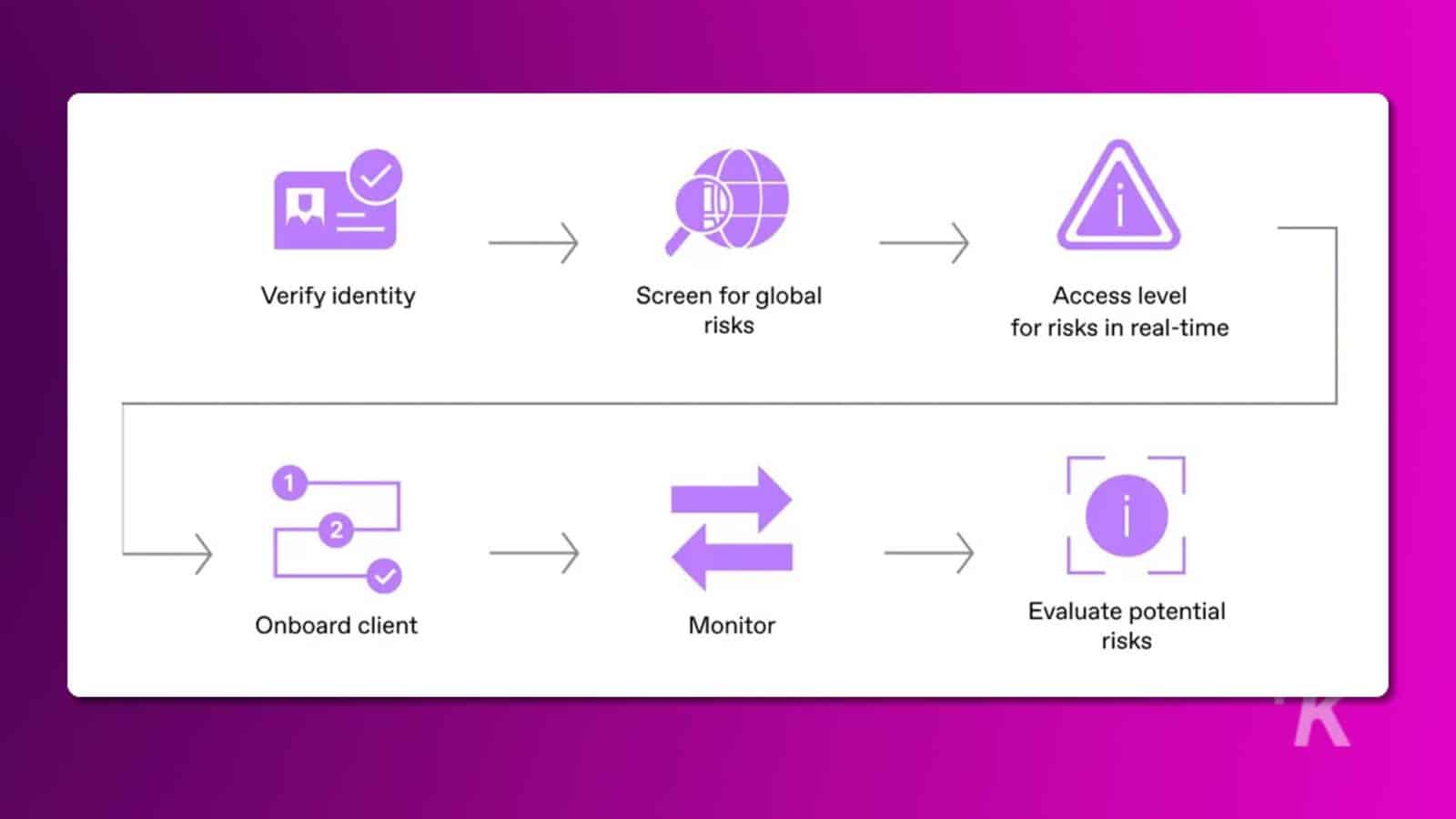

KYC sürecinde gezinme

KYC süreci bir dizi iyi tanımlanmış adımla ortaya çıkar:

- Müşteri kimliği: İlk veri toplama, müşterinin tam adı, adresi, doğum tarihi ve ilgili kimlik belgeleri gibi temel bilgileri içerir. Bu belgeler, devlet tarafından verilen kimliklerden pasaportlara ve elektrik faturalarına kadar çeşitlilik gösterir ve kimlik ve adres kanıtı olarak kullanılır.

- Müşteri doğrulama: Veri toplamanın ardından doğrulama aşaması gelir. Finansal kurumlar, sağlanan bilgileri kamuya açık veritabanları ve kayıtlarla karşılaştırarak inceler ve müşterinin gerçek kimliğiyle uyumlu doğruluk ve özgünlük sağlar.

- Risk değerlendirmesi: Kapsamlı bir risk değerlendirmesi vazgeçilmezdir ve kuruluşların her müşteri için gereken durum tespiti düzeyini ölçmesine yardımcı olur. Ticari faaliyetler, coğrafi konum veya mali geçmiş gibi faktörler, daha kapsamlı doğrulama prosedürlerine tabi olan yüksek riskli müşterilerin belirlenmesine katkıda bulunur.

- İzleme: KYC süreci, ilk tanımlama ve doğrulamanın ötesine uzanır. Müşteri hesaplarının sürekli izlenmesi, şüpheli veya olağandışı etkinlikleri tespit ederek kurumların düzenli kalıplardan sapmaları raporlamasına ve soruşturmasına olanak tanır. Bu sürekli dikkat, dolandırıcılık veya yasa dışı faaliyetlerin önlenmesi ve tespit edilmesi için çok önemlidir.

- Kayıt tutma: Sıkı kayıt tutma, mevzuata uygunluk için temel bir gerekliliktir. Kurumlar, toplanan bilgiler, doğrulama sonuçları, risk değerlendirmeleri ve izleme raporları dahil olmak üzere KYC sürecinin kapsamlı kayıtlarını tutmalıdır. Bu kayıtlar uyumluluk denetimleri için hayati öneme sahiptir ve düzenleyici otoriteler tarafından zorunlu kılınan belirli saklama sürelerine tabi olabilir.

KYC süreci müşteri kimliklerini doğrulamak için bir araçtan daha fazlasıdır; kuruluşların mali suçlara, kara para aklamaya ve diğer yasa dışı faaliyetlere karşı korunmaları için kritik bir araç olarak hizmet eder.

Bu yapılandırılmış adımların izlenmesi mevzuat uyumluluğunu sağlar, kurumsal bütünlüğü korur ve daha geniş finansal sistemin güvenliğini destekler.

Otomatik KYC doğrulaması: Kolaylaştırılmış kimlik onayı için modern bir yaklaşım

Otomatik KYC çözümü, geleneksel KYC sürecini dönüştüren ve geliştiren çağdaş bir çözümdür.

Bu yenilikçi yaklaşım, müşteri kimliklerini verimli ve kesin bir şekilde doğrulamak için yapay zeka ve makine öğrenimi de dahil olmak üzere ileri teknolojilerden yararlanıyor.

Otomatik KYC doğrulamasının avantajları:

- Verimlilik: Otomatik KYC doğrulaması, doğrulama sürecinin verimliliğini önemli ölçüde artırır. Veri toplamayı, karşılaştırmayı ve analizi hızlandırarak müşterilerin kimlik onayını beklerken harcadığı zamanı azaltır. Bu artan verimlilik, daha sorunsuz bir katılım deneyimi ve artan müşteri memnuniyeti ile sonuçlanır.

- Doğruluk: Otomatik sistemler doğası gereği insan hatası riskini en aza indirir. Doğrulama görevlerini yüksek doğrulukla yürüterek manuel işlemlerde oluşabilecek hata olasılığını azaltırlar. Bu doğruluk, müşterilerin kimliklerinin doğru bir şekilde onaylanmasını sağlayarak yanlış pozitif veya negatif olasılığını en aza indirir.

- Tutarlılık: Otomatik KYC doğrulama sistemleri, önceden tanımlanmış kurallara ve kriterlere tutarlı bir şekilde uyar. Manuel doğrulama süreçlerinde ortaya çıkabilecek önyargılardan veya tutarsızlıklardan kaçınırlar. Bu, bireysel koşullara bakılmaksızın her müşterinin aynı kapsamlı doğrulama sürecinden geçmesini sağlar.

- Gelişmiş güvenlik: Otomatik sistemler, manuel doğrulama süreçlerinden kaçabilecek ince anormallikleri ve kalıpları tespit etme konusunda mükemmeldir. Olağandışı hesap etkinlikleri veya sağlanan bilgilerdeki tutarsızlıklar gibi olası tehlike işaretlerini belirlemek için gelişmiş algoritmalar kullanırlar. Bu yükseltilmiş güvenlik seviyesi hem kurumu hem de müşterilerini dolandırıcılık veya yasa dışı faaliyetlerden korur.

- Maliyet etkinliği: İlk uygulama maliyetlerine rağmen, otomatik KYC sistemleri uzun vadeli maliyet tasarrufu sağlar. Artan verimlilik ve manuel emeğe olan bağımlılığın azalması, operasyonel maliyetlerin azalması anlamına gelir. Bu, özellikle önemli bir müşteri tabanıyla çalışan finansal kurumlar ve işletmeler için avantajlıdır.

- Ölçeklenebilirlik: Otomatik KYC doğrulama sistemleri, daha yüksek hacimde doğrulamaları yönetecek şekilde tasarlanmıştır ve bu da onları müşteri tabanı büyümesi yaşayan kuruluşlar için ideal kılar. Müşteri sayısı arttıkça bu sistemler, manuel çabada orantısal bir artış olmadan uyum sağlayabilir ve ölçeklenebilir. Bu ölçeklenebilirlik, kuruluş genişlese bile KYC prosedürlerinin verimli ve etkili kalmasını sağlar.

- Veri analizi: Otomatik KYC sistemleri, müşteri verilerini manuel doğrulama kapasitesinin ötesinde analiz etme konusunda mükemmeldir. Müşteri etkinliklerindeki hileli veya şüpheli davranışlara işaret edebilecek eğilimleri, davranışları ve kalıpları belirlerler. Bu veri analizi, devam eden izleme ve risk değerlendirmesi için değerli bir araç görevi görerek kurumların potansiyel sorunları proaktif bir şekilde ele almasına olanak tanır.

Son düşünceler

Sonuç olarak, KYC uyumluluğu, özellikle finans gibi sektörlerde kimlik doğrulama için çok önemlidir. Mevzuata bağlılık ve daha da önemlisi mali suçların ve kimlik hırsızlığının önlenmesi açısından çok önemlidir.

Teknoloji geliştikçe, verimliliği ve doğruluğu nedeniyle otomatik KYC doğrulamasının yaygınlığı artıyor.

Giderek birbirine bağlanan bir dünyada, KYC'nin kimlikleri ve finansal sistemleri korumadaki rolü büyümeye devam edecek ve onu dünya çapındaki kuruluşlar için vazgeçilmez bir araç haline getirecek.

Bu konuda herhangi bir düşünceniz var mı? Yorumlarda bize bir satır bırakın veya tartışmayı Twitter veya Facebook'umuza taşıyın.

Editörlerin Önerileri:

- Bilgisayarla görmenin fiziksel güvenliği artırmasının 6 yolu

- Veri silme: veri güvenliğini ve uyumluluğu sürdürmek için bir zorunluluk

- Mobil uygulama güvenliğinin önemi

- 2023'te işletmeniz için siber güvenlik ipuçları

Açıklama: Bu sponsorlu bir gönderidir. Ancak görüşlerimiz, incelemelerimiz ve diğer editoryal içeriklerimiz sponsorluktan etkilenmez ve objektif kalır .